Tổng quan

Đội ngũ đầu tư danh mục đa tài sản (MAPS) của Eastspring tin rằng khả năng xảy ra suy thoái kinh tế Hoa Kỳ là thấp nhưng đang gia tăng. Danh mục đầu tư đa dạng có thể giúp các nhà đầu tư vượt qua những biến động của thị trường trong thời kỳ suy thoái. Các nhà quản lý tích cực cũng có thể thực hiện các biện pháp chống suy thoái kinh tế để khôi phục lợi nhuận danh mục đầu tư.

Mặc dù Cục Dự trữ Liên bang gần đây đang ở giữa chu kỳ thắt chặt nhanh nhất trong lịch sử, nhưng nền kinh tế Mỹ cho đến nay vẫn tỏ ra có khả năng phục hồi đặc biệt. tỷ lệ thất nghiệp của Hoa Kỳ vẫn ở mức thấp kỷ lục và chi tiêu của người tiêu dùng đã giảm so với cùng kỳ năm ngoái từ 1% trong quý 4 năm 2022 xuống quý 4 năm 2023. Tỷ lệ này đã tăng 3,7% trong quý đầu tiên.

Theo một số chỉ số được giám sát bởi đội ngũ đầu tư danh mục đa tài sản (MAPS) của Eastspring đang cảnh báo về một cuộc suy thoái kinh tế trong tương lai. Áp lực gần đây lên ngân hàng Mỹ đã thắt chặt hơn nữa các điều kiện tín dụng, qua đó làm tăng nguy cơ suy thoái kinh tế ở Mỹ.

Suy thoái trong tương lai

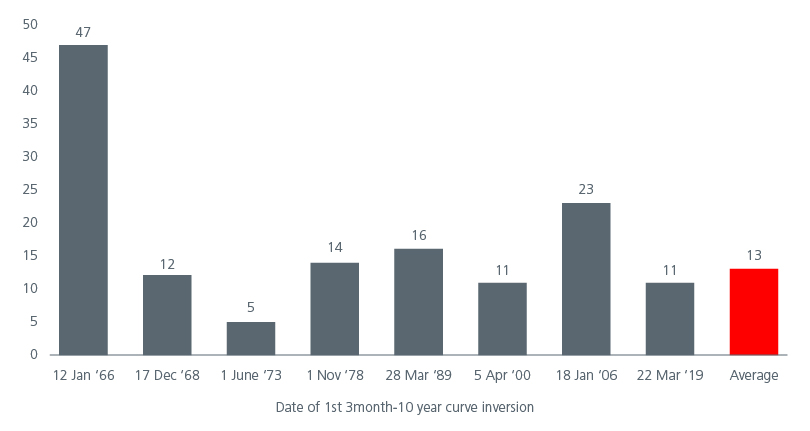

Suy thoái trong tương lai Đường cong lợi suất 3 đến 10 năm là yếu tố dự báo chính xác nhất trong lịch sử các cuộc suy thoái của Hoa Kỳ, với tất cả 8 cuộc suy thoái trước đó kể từ năm 1966 đều đạt 100%. Có độ trễ trung bình là 13 tháng giữa đường cong lợi suất đảo ngược và thời kỳ suy thoái, nhưng chu kỳ dao động từ 5 đến 47 tháng. Hình 1. Lần đảo ngược gần đây nhất của đường cong 3M-10Y xảy ra vào tháng 11 năm 2022, khi chúng ta đạt đến đỉnh cao trong hoạt động kinh tế (tức là tăng trưởng chậm lại nhưng vẫn dương) và sau đó rơi vào suy thoái trong 6-12 tháng tới.

Hình 1. Độ trễ giữa lợi suất đảo ngược và suy thoái (tháng)

Nguồn: Công ty Quản lý Quỹ Eastspring Investment. Tháng 5/2023

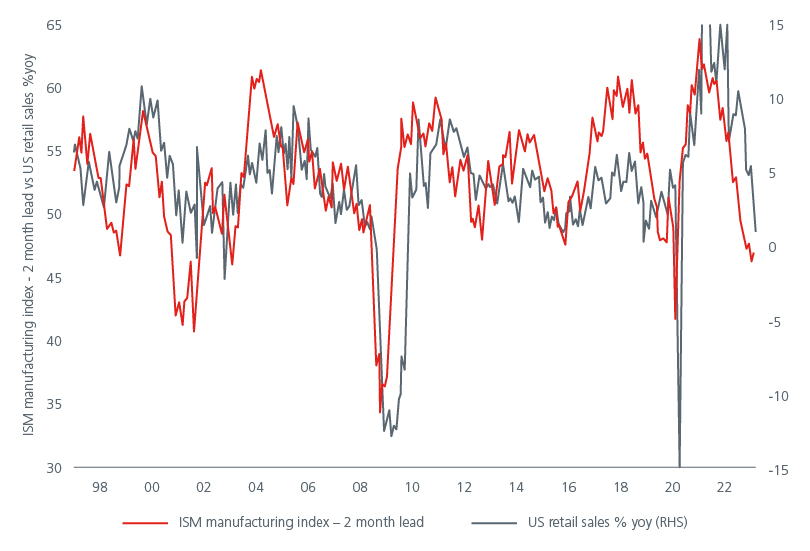

Các chỉ số khác mà đội ngũ đầu tư theo dõi cũng chỉ ra sự suy thoái trong nền kinh tế Hoa Kỳ. Trong lịch sử, chỉ số ISM đã thúc đẩy doanh số bán lẻ tại Hoa Kỳ. Với chỉ số có xu hướng giảm (Hình 2), sự thay đổi về doanh số bán lẻ so với cùng kỳ năm trước sẽ chuyển thành âm trong những tháng tới. Dữ liệu chi tiêu tiêu dùng quý 1 mạnh mẽ trong quý đầu tiên trái ngược với sự sụt giảm doanh số bán lẻ hàng tháng. Doanh số bán lẻ của Mỹ tăng 1,6% trong tháng 4 so với cùng kỳ năm ngoái, (2,9% trong tháng 3). Điều này rất quan trọng vì chi tiêu của người tiêu dùng chiếm 70% nền kinh tế Hoa Kỳ.

Hình 2. Chỉ số sản xuất ISM cho thấy doanh số bán lẻ của Mỹ sẽ giảm

Nguồn: Refinitiv Datastream. Tháng 5/2023.

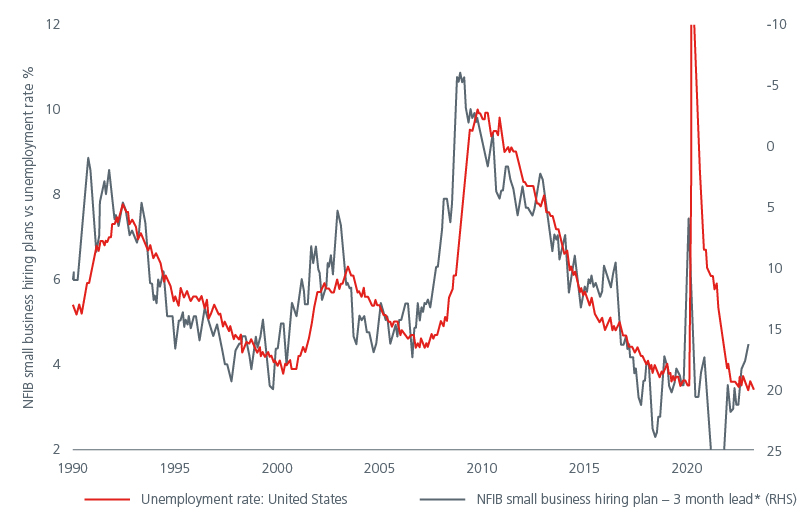

Các doanh nghiệp nhỏ của Hoa Kỳ là một chỉ số quan trọng khác về sức khỏe của nền kinh tế. Các doanh nghiệp nhỏ là một bộ phận quan trọng của nền kinh tế, chiếm 46% lực lượng lao động khu vực tư nhân của Hoa Kỳ và 43,5% GDP của Hoa Kỳ. Các kế hoạch việc làm dành cho doanh nghiệp nhỏ của Hoa Kỳ trong lịch sử luôn là chỉ báo hàng đầu về tỷ lệ thất nghiệp của Hoa Kỳ. Cho đến nay, tỷ lệ thất nghiệp của Mỹ vẫn ở mức thấp lịch sử 3,7% trong tháng 5, được hỗ trợ bởi tốc độ tăng trưởng việc làm mạnh mẽ. Tuy nhiên, các doanh nghiệp Mỹ dường như đang quay trở lại kế hoạch tuyển dụng (Hình 3), và tỷ lệ thất nghiệp dự kiến sẽ tăng trong những tháng tới.

Hình 3. Chương trình tuyển dụng doanh nghiệp nhỏ NFIB cho thấy tỷ lệ thất nghiệp tăng

Nguồn: Refinitiv Datastream. Tháng 5/2023.

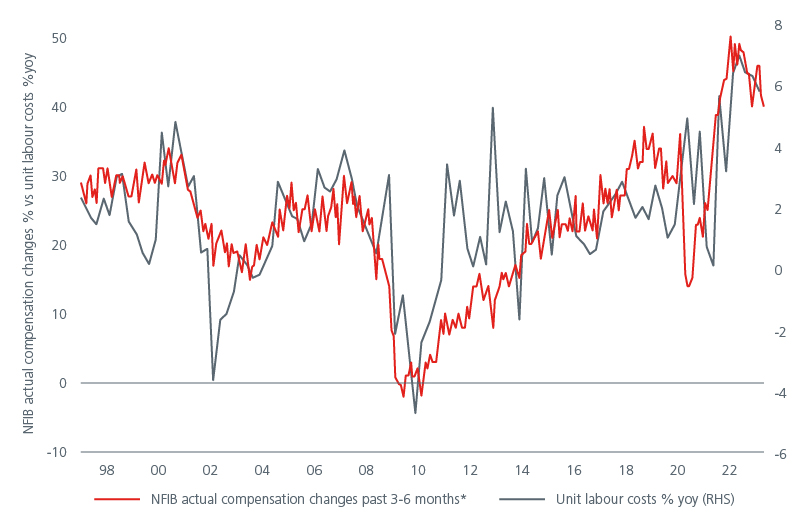

Khi nền kinh tế Mỹ chậm lại và tỷ lệ thất nghiệp tăng, lạm phát cũng sẽ giảm do tiền lương tăng trưởng mạnh là một trong những yếu tố chính kiểm soát lạm phát ở Mỹ. Kế hoạch trả thưởng của các doanh nghiệp nhỏ, vốn thường dẫn đến những thay đổi thực tế về lương thưởng, hàm ý mức lương thấp hơn. Hình 4.

Hình 4. Những thay đổi về lương thưởng cho doanh nghiệp nhỏ cho thấy mức lương thấp hơn.

Nguồn: Refinitiv Datastream tháng 5 năm 2023. tỷ lệ phần trăm thay đổi trong vòng 3 đến 6 tháng qua

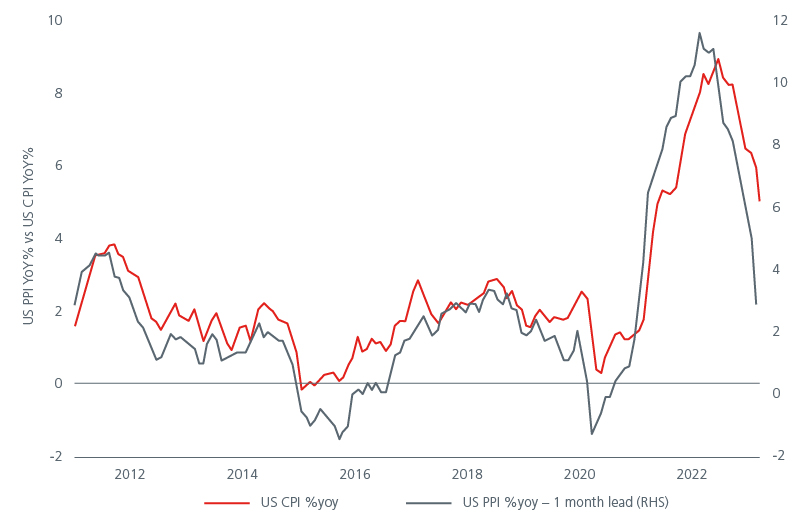

Việc lạm phát chững lại phù hợp với tín hiệu từ chỉ số giá sản xuất của Mỹ. Giá sản xuất tăng 2,3% so với cùng kỳ trong tháng 4, dưới mức kỳ vọng. Dựa trên mối quan hệ lịch sử giữa giá sản xuất và giá tiêu dùng (hình 5), giá tiêu dùng dự kiến sẽ ở mức khoảng 3% trong những tháng tới. Thước đo lạm phát ưa thích của Fed, chỉ số PCE cốt lõi, dự kiến sẽ tăng 4,4% so với cùng kỳ tháng Tư

Hình 5. giá sản xuất của Mỹ cho thấy giá người tiêu dùng giảm

Nguồn: Refinitiv Datastream. Tháng 5/2023

Đường cong lợi nhuận trở nên dốc

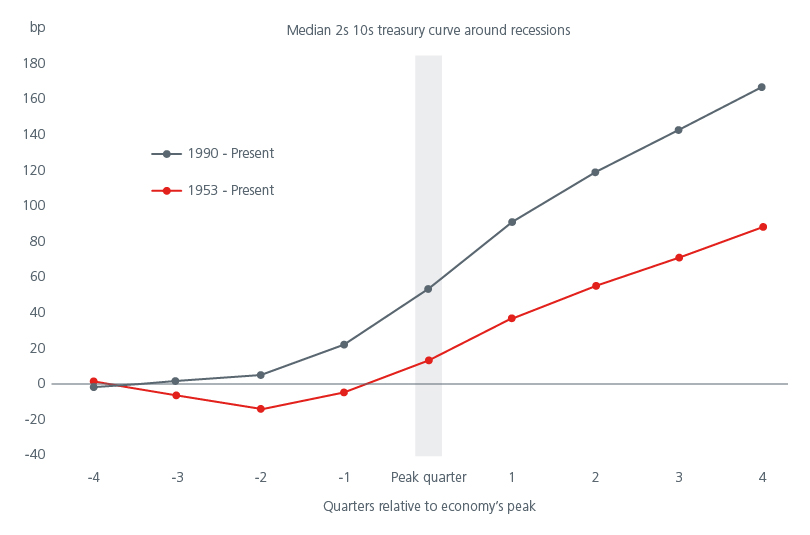

Các nhà quản lý như chúng tôi có thể thực hiện các biện pháp phòng ngừa suy thoái để bảo vệ lợi nhuận danh mục đầu tư trong thời kỳ kinh tế suy thoái. Trong lịch sử, các giao dịch leo thang hoạt động tốt hơn trong thời kỳ suy thoái. Giao dịch này kết hợp vị thế mua của trái phiếu ngắn hạn với vị thế bán của trái phiếu dài hạn. Giao dịch trở nên có lãi khi chênh lệch giữa lợi nhuận ngắn hạn và dài hạn tăng lên. Trong thời kỳ suy thoái, đường cong lợi suất trái phiếu kho bạc kỳ hạn 2 đến 10 năm có xu hướng dốc hơn do tăng trưởng kinh tế chậm hơn làm giảm kỳ vọng lãi suất và làm phẳng đường cong. Hình 6.

Hình 6. Công cụ tăng tốc được cải thiện trong thời kỳ suy thoái

Nguồn: Goldman Sachs, Tháng 11/2022.

Lý do tăng đột biến có vẻ trực quan nhưng thời điểm là yếu tố then chốt. Trong lịch sử, thời điểm tốt nhất để tham gia vào các giao dịch như vậy là giữa lần tăng lãi suất cuối cùng của Fed và lần cắt giảm lãi suất đầu tiên. Việc tham gia các giao dịch tăng tốc trước khi kết thúc chu kỳ tăng lãi suất của Fed về mặt lịch sử không tạo ra thêm sự tăng giá nào.

Sự phá sản gần đây của Ngân hàng Thung lũng Silicon và sự biến động tiếp theo của thị trường vào tháng 3 đã khiến thời điểm thực hiện giao dịch này trở nên khó khăn hơn. Lợi suất trái phiếu tăng vọt vào đầu tháng 3, có khả năng mang lại điểm vào lệnh sớm. Lợi suất trái phiếu kho bạc kỳ hạn hai năm phục hồi chỉ sau một tuần, so với ba đến sáu tháng trong những giai đoạn thị trường biến động tương tự. Giá thị trường trái phiếu biến động quá mạnh Thay vào đó, chúng tôi dựa vào số liệu của riêng mình để hướng dẫn chúng tôi đến điểm vào này. Chúng tôi tiếp tục dựa vào các số liệu độc quyền của mình để đánh giá mức độ rủi ro tiếp theo từ thỏa thuận này, vì thị trường đã định giá việc tạm dừng cắt giảm lãi suất và khả năng cắt giảm lãi suất thêm sau đợt tăng lãi suất 25 điểm cơ bản của Fed vào tháng 5.

Phòng ngừa suy thoái

Các biến số chính mà chúng tôi đang quan sát cho thấy nền kinh tế Mỹ có thể rơi vào suy thoái trong vòng 6-12 tháng tới do nước này chịu toàn bộ tác động từ chính sách thắt chặt tiền tệ của Cục Dự trữ Liên bang. Nói cách khác, suy thoái kinh tế có thể sẽ không nghiêm trọng do bảng cân đối kế toán của các hộ gia đình và công ty phi tài chính vẫn tương đối lành mạnh.

Mặc dù các ngân hàng nhỏ của Hoa Kỳ đã gặp phải những khó khăn gần đây nhưng chúng tôi không tin rằng điều này gây ra rủi ro hệ thống cho hệ thống ngân hàng Hoa Kỳ Tuy nhiên, những thay đổi trong hệ thống ngân hàng Mỹ sẽ ảnh hưởng đến nền kinh tế Mỹ. Các tiêu chuẩn cho vay của ngân hàng vốn đã được thắt chặt trước khi ngân hàng Thung lũng Silicon phá sản, nhưng những sự kiện gần đây sẽ chỉ làm trầm trọng thêm xu hướng thắt chặt tín dụng và theo quan điểm của chúng tôi, sẽ làm tăng nguy cơ suy thoái kinh tế ở Mỹ. Trong thời kỳ suy thoái, trái phiếu chất lượng cao và cổ phiếu phòng thủ như tiện ích và hàng tiêu dùng thiết yếu có xu hướng hoạt động tốt hơn. Trong lịch sử, vàng đã duy trì giá trị của nó ngay cả trong thời kỳ suy thoái kinh tế.

Danh mục đầu tư đa dạng giúp nhà đầu tư phòng ngừa những biến động của thị trường khi lợi nhuận doanh nghiệp sụt giảm. Các nhà quản lý tích cực cũng có thể thực hiện các biện pháp chống suy thoái kinh tế, chẳng hạn như làm dốc đường cong lợi suất để bù đắp cho các quỹ phòng hộ trong thời kỳ kinh tế suy thoái.

Sources:

1 https://www.weforum.org/agenda/2022/10/comparing-the-speed-of-u-s-interest-rate-hikes-1988-2022/

2Defined as independent businesses that have less than 500 employees.

3US Small Business Association (SBA). April 2023.

Singapore by Eastspring Investments (Singapore) Limited (UEN: 199407631H)

Australia (for wholesale clients only) by Eastspring Investments (Singapore) Limited (UEN: 199407631H), which is incorporated in Singapore, is exempt from the requirement to hold an Australian financial services licence and is licensed and regulated by the Monetary Authority of Singapore under Singapore laws which differ from Australian laws

Hong Kong by Eastspring Investments (Hong Kong) Limited and has not been reviewed by the Securities and Futures Commission of Hong Kong.

Indonesia by PT Eastspring Investments Indonesia, an investment manager that is licensed, registered and supervised by the Indonesia Financial Services Authority (OJK).

Malaysia by Eastspring Investments Berhad (531241-U).

Thailand by Eastspring Asset Management (Thailand) Co., Ltd.

United States of America (for institutional clients only) by Eastspring Investments (Singapore) Limited (UEN: 199407631H), which is incorporated in Singapore and is registered with the U.S Securities and Exchange Commission as a registered investment adviser.

European Economic Area (for professional clients only) and Switzerland (for qualified investors only) by Eastspring Investments (Luxembourg) S.A., 26, Boulevard Royal, 2449 Luxembourg, Grand-Duchy of Luxembourg, registered with the Registre de Commerce et des Sociétés (Luxembourg), Register No B 173737.

Chile (for institutional clients only) by Eastspring Investments (Singapore) Limited (UEN: 199407631H), which is incorporated in Singapore and is licensed and regulated by the Monetary Authority of Singapore under Singapore laws which differ from Chilean laws.

The afore-mentioned entities are hereinafter collectively referred to as Eastspring Investments.

The views and opinions contained herein are those of the author, and may not necessarily represent views expressed or reflected in other Eastspring Investments’ communications. This document is solely for information purposes and does not have any regard to the specific investment objective, financial situation and/or particular needs of any specific persons who may receive this document. This document is not intended as an offer, a solicitation of offer or a recommendation, to deal in shares of securities or any financial instruments. It may not be published, circulated, reproduced or distributed without the prior written consent of Eastspring Investments. Reliance upon information in this document is at the sole discretion of the reader. Please carefully study the related information and/or consult your own professional adviser before investing.

Investment involves risks. Past performance of and the predictions, projections, or forecasts on the economy, securities markets or the economic trends of the markets are not necessarily indicative of the future or likely performance of Eastspring Investments or any of the funds managed by Eastspring Investments.

Information herein is believed to be reliable at time of publication. Data from third party sources may have been used in the preparation of this material and Eastspring Investments has not independently verified, validated or audited such data. Where lawfully permitted, Eastspring Investments does not warrant its completeness or accuracy and is not responsible for error of facts or opinion nor shall be liable for damages arising out of any person’s reliance upon this information. Any opinion or estimate contained in this document may subject to change without notice.

Eastspring Investments companies (excluding joint venture companies) are ultimately wholly owned/indirect subsidiaries of Prudential plc of the United Kingdom. Eastspring Investments companies (including joint venture companies) and Prudential plc are not affiliated in any manner with Prudential Financial, Inc., a company whose principal place of business is in the United States of America or with the Prudential Assurance Company Limited, a subsidiary of M&G plc (a company incorporated in the United Kingdom).