內容摘要

- 即使在不明朗時期亦能透過低波幅策略保持投資,以減少潛在損失及降低集中風險。

- 在整個市場週期中,波幅及相關性較低的股票往往會帶來相當於廣泛股市的回報。

- 低波幅投資能夠在市場低迷時減低損失,同時參與市場升勢,因此具備優勢。

兔子與烏龜的故事深受世界各地孩子喜愛。故事中,堅持不懈的烏龜與敏捷但過份自信的兔子比賽,並意外勝出。雖然看似無關,但此寓言卻為投資者提供寶貴教訓,尤其是面對當今波動的市場。

許多投資者被最近的「兔子式」股票帶來的興奮及關注所吸引,這些股票成為新聞及社交媒體的焦點。然而,這些股票可能難以預測且風險較高。研究顯示,投資於較為平淡並且隨著時間過去而穩定(並且通常更可預測地)增長的「烏龜式」股票,長遠而言可能更加有效。將投資組合集中在這些穩定成熟的公司的策略稱為「低波幅投資」,因為此策略會導致投資組合價值的變化幅度逐漸減少。

烏龜投資: 在動盪市場中透過減低損失致勝

低波幅投資組合有助於平衡長期表現,因為其能夠在跌市期間減低損失,同時在升市期間保持參與,儘管參與的程度低於整體市場。這種在市場低迷時減低損失並同時參與市場升勢的方法為低波幅投資帶來優勢。就如烏龜一樣,低波幅投資組合或許不是最快的,但最終卻能夠勝出比賽。

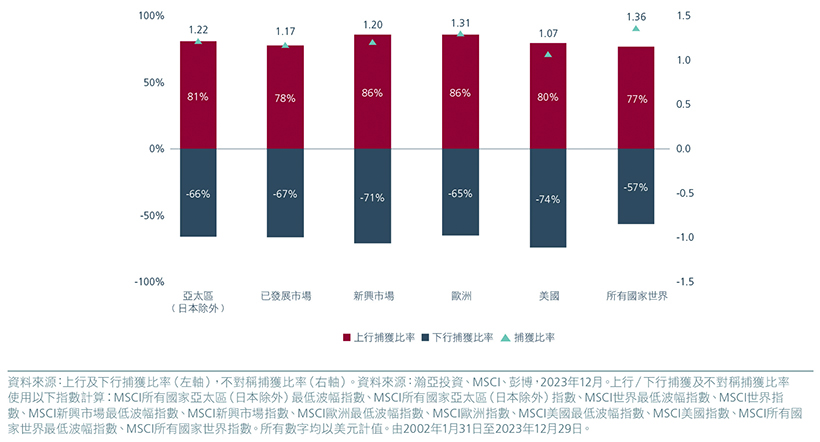

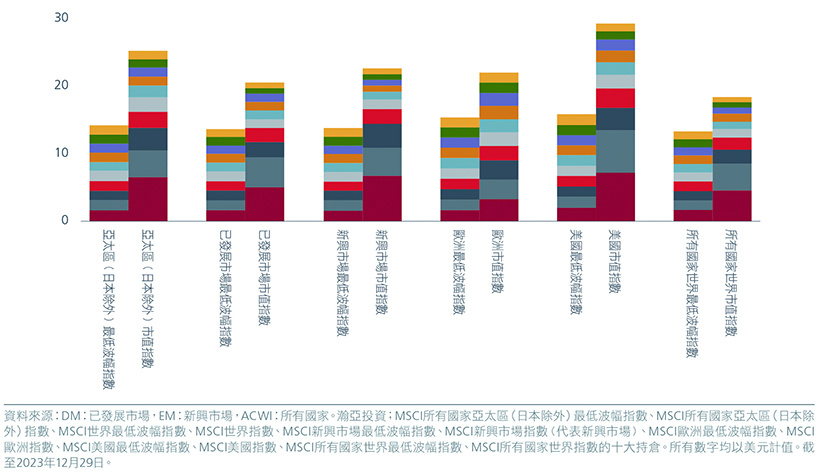

圖1顯示此策略在大部分主要市場奏效。低波幅策略過往能夠提供較高的上行捕獲比率(即在升市期間獲利)及較低的下行捕獲比率,從而帶來優越的經風險調整回報。

圖1:不對稱性:各市場的上行/下行捕獲比率

烏龜數學 : 低波幅優勢的複合效應

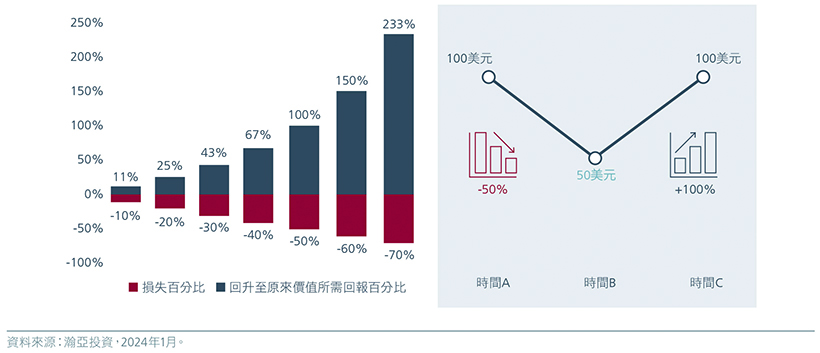

我們已討論過低波幅投資組合在上行捕獲及下行捕獲的不對稱性,但這種下行保護還有另一個層面,使複合效應的力量真正地發揮作用。我們在圖2說明這一點。

圖2:市場低迷後回升至原來價值所需回報的示例

假設一隻股票在時間A的價值為100美元。如果市場崩盤,該股票損失50%的價值,其價值將在時間B跌至50美元。要回升至其原來價值100美元,該股票需要的升幅不是50%,而是100%,因為其開始的基數較低。這個簡單的數學原理凸顯了在市場低迷時期盡量減低損失的重要性。

儘管高增長股有可能從50%的跌幅中恢復過來,但由於要上升100%才回升至最初價值,其表現將承受巨大壓力,而如果反彈進度受阻,該股票將面臨進一步風險。相反,由於低波幅「烏龜」股票的跌幅較小(例如左圖所示的30%損失),其只需要上升43%就能回升至原來的100美元價值。因此後者較不容易受到進一步下跌的影響,長遠而言亦更容易跟上整體市場的步伐。

減輕負擔 : 為何波幅加權較估值加權優勝

近年來,大量投資者湧入以成分股公司市值進行加權的投資組合(即被動型策略)。這種做法的理念是讓其他投資者來完成評估公司價值的艱難任務,而自己只需透過複製其結果而獲益,背後隱含一個假設,就是市場以無偏頗的方式有效地捕捉了所有可用資訊。

然而,正如抄襲作業一樣,關鍵在於被抄襲的學生到底做得多好!有理由相信,隨著越來越多投資者採用這些策略,他們可能會扭曲市場,導致價格偏離對相關公司的合理估值。這就像走進一間商店並宣稱會支付店主要求的任何價格——你不太可能達成一筆好交易!

低波幅投資組合不會遇到這個問題,因為其根據波幅而非估值來對股票進行加權;這些投資組合不會在市場狂熱期間盲目增持公司。

圖3:最低波幅指數與市值指數的10大持倉權重﹙%﹚的比較示例

這種方法結合涵蓋不同行業、國家及股票的分散投資,有助形成全面的風險管理策略。低波幅股票投資組合通常為投資者提供跨越整個經濟週期的穩定性,使投資者更容易維持股票持倉,抵擋著試圖判斷市場時機的誘惑。

烏龜智慧 : 長線低風險策略的投資理據

過去數年,全球金融市場經歷了一系列重大衝擊,包括新冠病毒疫情、烏克蘭-俄羅斯衝突等地緣政治緊張局勢,以及矽谷銀行及瑞信等矚目的銀行倒閉事件。這些事件導致整體經濟增長放緩,尤其是在中國,並導致通脹壓力急劇增加及利率上升。此外,嶄新人工智能科技的出現主導了市場走勢,因為投資者紛紛將資金投向他們預計將主導新時代的股票。正如我們在之前的 文章 討論過,此現象導致市值指數的市場集中度極高。

踏入2024年,投資者面對高度不確定性,負面報導主導著市場消息。持續的烏克蘭-俄羅斯衝突及以色列-加沙衝突導致布蘭特原油及WTI原油價格波動。此外,中國資產增長放緩及風險溢價上升可能導致資產估值整體下降及資本流入減少。此外,已發展市場正努力應對迫在眉睫的赤字、需求減弱及經濟衰退的可能性,而美國及英國即將舉行的大選則增加了整體不確定性。

投資者需謹記股市是一場馬拉松而不是短跑。低波幅策略優先考慮穩定性及避免損失,即使在市場波動期間,亦能提供更穩健的途徑實現財務目標。

我們建議長線投資者考慮投資低波幅解決方案。投資者可藉此保持股票持倉,並利用長期股票溢價獲利,同時在不明朗時期減輕潛在損失,降低集中風險,並獲取多元化的表現來源。根據過往經驗,這能夠避免受到市場週期的極端估值波動影響,並提高經風險調整回報。

本文件由瀚亞投資(香港)有限公司(「瀚亞投資香港」)編制,僅供數據參考。未經事先書面同意,不得翻印、刊發、傳閱、復制 或分派本文件全部或部份予其它任何人士。本文件並不構成任何證券之認購、買入或沽售的要約或建議。投資者未獨立核實本文件 內容前,不應採取行動。本文件所載任何意見或估算資料可能作出變更,恕不另行通告。本文件所載資料並未就任何人士的特定投 資目標、財務狀況或特殊需要作出考慮;因此,亦不會就任何收件人士或任何類別人士,基於本文件資料或估算意見所引致的直接 或間接損失作出任何擔保或賠償。過往表現,對經濟、證券市場或市場經濟走勢的預測、推斷、或估算,未必代表任何瀚亞投資香 港或瀚亞投資基金將來或有可能達致的表現。投資的價值及其收益,可跌亦可升。投資涉及風險,投資者或無法取回最初投資之金 額。瀚亞投資香港是英國Prudential plc. 的全資附屬公司。瀚亞投資香港和Prudential plc. 與一家主要在美國營運的Prudential Financial, Inc., 沒有任何關係。本文件由瀚亞投資(香港)有限公司刊發,並未經香港證監會審閱。