內容摘要

- 行為偏誤在市場波動時往往更為明顯。「處置效應」是一種行為偏誤,指投資者持有虧損投資的時間過長,卻過早沽出獲利投資。

- 止蝕工具可提供一種無偏頗的途徑,促使投資者沽出虧損投資,有助保障投資表現。相關工具可納入投資團隊的整體風險管理框架。

- 我們的止蝕信號能有效識別在首個觸發事件發生後12個月內料將持續下跌的股票。即使相關股票隨後回升,避開跌勢的好處亦大於潛在收益。

行為偏誤會導致決策過程缺乏理性以及投資表現未如理想。隨著市場波動在近月加劇,這些偏誤可能更為明顯。我們可透過數據來評估及管理不同行為偏誤的影響,並開發能夠納入投資團隊整體風險管理框架的工具。

持有虧損投資,沽出獲利投資

眾多行為偏誤中,「處置效應」尤其值得注意。處置效應是一種行為偏誤,指投資者持有虧損投資的時間過長,卻過早沽出獲利投資。這可能導致投資表現未如理想,因為投資者鎖定了虧損,亦錯失了潛在收益。試想像一下你是一位投資者,並以100美元買入某隻股票。當股價下跌至80美元時,你猶豫應否沽出股票,並希望股價回升。這種不願沽出的心態源於渴望避免實現虧損的想法,即使持有股票面臨更大跌幅。相反,當股價上升至120美元時,你可能會迅速沽出以鎖定收益,從而錯失更多潛在收益。

這種現象源於實現虧損所產生的心理不適較實現收益所帶來的喜悅更為強烈。Kahneman及Tversky在1979年進行的研究1顯示,虧損產生的痛楚較同等收益帶來的喜悅強烈約兩倍。這種現象稱為「損失厭惡」,其解釋了投資者為何會拖延沽出虧損股票,並寄望於遙遙無期的股價反彈。

對於基本因素投資團隊而言,處置效應尤其重要。這類投資者在作出投資決策前會深入研究公司的商業模式、管理層及競爭地位等多個領域,因此往往對投資決策產生自然的偏好及信念。這種信念與損失厭惡的效應相結合,導致投資者難以應對股票持倉轉弱的情況。

透過了解並確認處置效應的存在,基本因素投資者可納入以數據為本的流程,以協助其就減持或退出弱勢持倉的時機作出理性決策。止蝕工具可在這方面發揮作用,提供一種無偏頗的途徑,促使投資者沽出虧損投資,有助保障投資表現。

校準有效的止蝕信號

典型的止蝕做法採用統一的虧損上限(例如下跌20%),這種做法在投資流程中便於傳達,但卻不切實際。我們的方法應用了一篇已發表研究論文2的一項核心理念,即運用波幅作為預測止蝕門檻的指標。這種方法無需作出強烈的分佈假設,而最重要的是,其考慮到不同股票之間的差異。

然而,我們將用於校準波幅的指標由股票本身的回報調整為股票相對於市場的回報。我們發現這有助減少廣泛市場變動引起的雜音,使止蝕方法更切合參照表現基準管理的投資組合。

我們的方法論包含兩個關鍵部分:滾動主動波幅的計算以及止蝕信號的觸發點。我們採用主動回報的滾動窗口來計算滾動主動波幅。這有助釐定股票相對於指數的表現的波動。透過採用滾動窗口,我們能捕捉市況的動態特性,並對波幅估算作出相應調整。此分析意義重大,使我們得以了解證券主動回報的波幅,對於設定適當的止蝕門檻舉足輕重。

衡量相對於市場回報的表現偏差的波幅相當關鍵,有助識別個別股票的異常變動,並將其與其他股票變動相若的大市趨勢區分開來。例如,如果大市表現低迷,單一股票下跌未必是異常現象。然而,如果股票跌幅顯然高於大市,則可能表示該股票正發生異常情況。專注於相對回報波幅有助我們更準確識別這些異常的股票變動,從而設定更具代表性的止蝕門檻。

相對回報波幅高的股票可能更容易大幅下跌。透過計算滾動主動波幅,我們得以設定能反映這些波動的止蝕門檻,從而及時審視弱勢持倉。這賦予投資團隊審視投資理據的機會,以決定減少或退出相關持倉,或在股價出現不合理的弱勢時增持。

止蝕信號會在主動回報低於門檻時觸發,而該門檻乃由經仔細校準的比例因子乘以滾動主動波幅計算得出。這種方法確保止蝕信號能夠反映市況變化及證券的特定走勢。

協助投資團隊提高銷售表現

為了評估止蝕策略的成效,我們反思一個問題:「假如沒有在信號觸發時退出,股票將有何表現?」我們以股票在觸發事件發生後1/3/6/12個月內相對於大市的表現來衡量結果。

這有助我們評估假設性的止蝕紀律能否有效緩和處置效應。

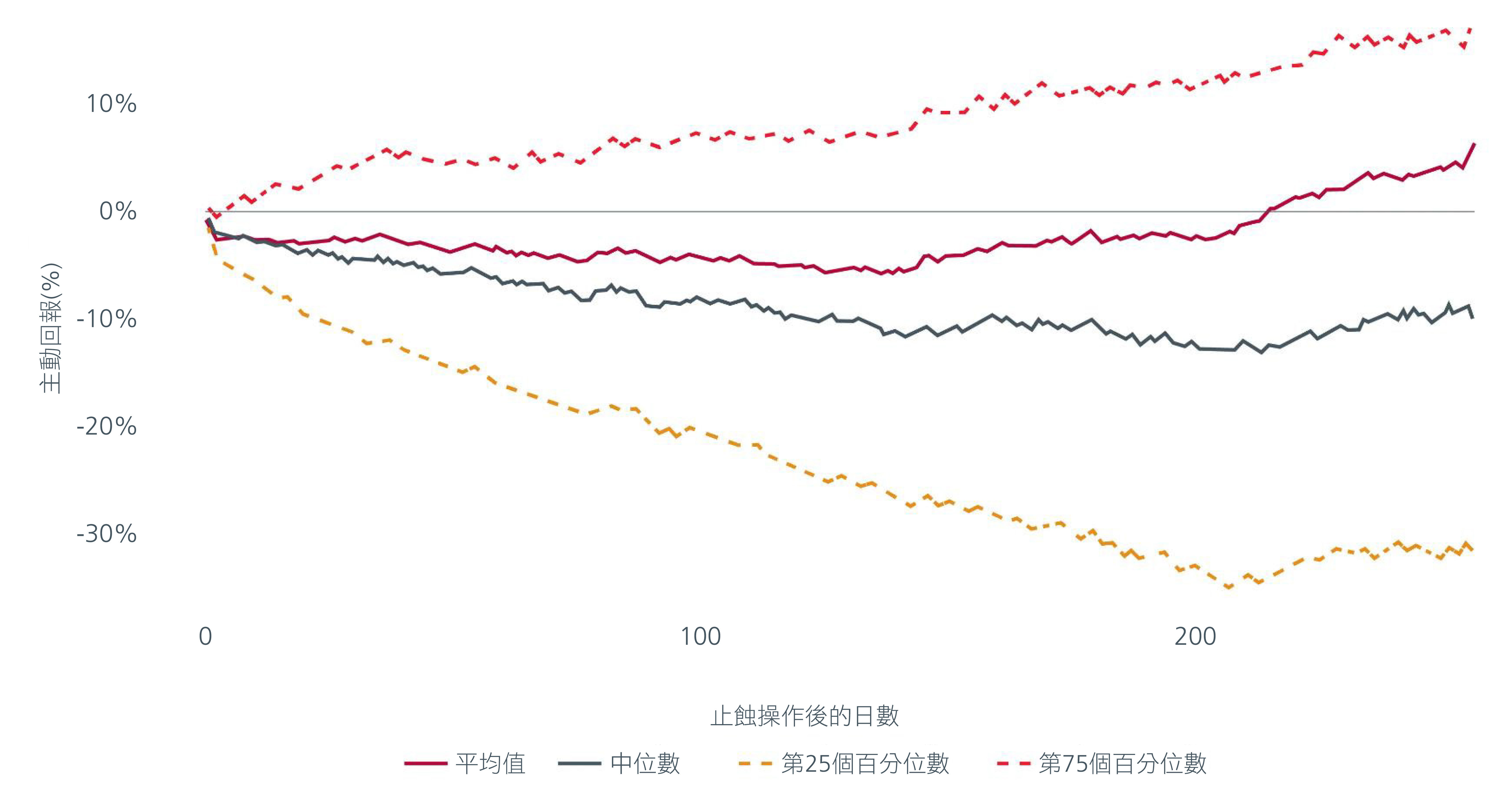

評估的結果令人鼓舞︰我們審視信號觸發後12個月內的假設性結果,這時間範圍更能代表基本因素投資風格。見圖1。

圖1. MSCI所有國家亞太區(日本除外)指數在止蝕操作後的表現

資料來源︰瀚亞投資,2025年4月。

圖1顯示了各股票在觸發止蝕信號後的表現。我們追蹤每隻股票自跌穿止蝕門檻後的第二天起相對於大市的表現,為期最長一年。為了評估信號對於研究涵蓋的所有股票的成效,我們在觀察數據中抽取多個具代表性的部分。第75個百分位數代表「隨後回升的股票」,第25個百分位數代表「持續下跌的股票」。我們亦分析了代表「表現平均的股票」的平均值及中位數,以了解結果的整體分佈。

「持續下跌的股票」(一年後下跌32%)的跌幅一直大於「隨後回升的股票」(一年後上升17%)的升幅。這意味著即使股票在因異常急挫而觸發止蝕信號後回升,其升幅亦未能超越避免更大潛在跌幅所帶來的好處。

中位數股票(下跌10%)亦跑輸大市,而平均值股票(上升6%)的表現則與大市持平。這結果並未考慮到沒有將資本再投資於確信度較高的股票的機會成本,即放棄獲取更高潛在回報的機會。因此,若我們在應用此信號時保持一致,任何已跌穿止蝕門檻的股票在投資組合中均屬不理想的投資選項,因為即使在12個月後,其跑贏大市的機會仍然不大。

我們在評估信號成效時採用的另一項有用指標為「命中率」,其作用是衡量止蝕信號正確識別將跑輸指數的股票的頻率。這項指標反映了止蝕信號預測正確的機率。根據這項指標,我們的止蝕信號的平均命中率為65%,即每100隻觸發信號的股票中,有65隻將跑輸大市。

這些研究結果顯示,止蝕信號有助識別很可能持續下跌的股票。將此信號納入投資流程可加強風險管理,並在長遠戰術層面上保障超額回報。即使最終決策是繼續持有相關持倉,該決策亦應以數據及建設性的討論為依據。

透過促使投資者及時審視相關股票,止蝕信號能充當一種無偏頗的工具,有助投資者減低處置效應,並有望釋放投資組合的資金,以部署於其他前景更佳的股票。

保障投資組合的超額回報

我們的止蝕信號旨在協助投資團隊避免持有虧損投資過長時間或過早沽出獲利投資。我們校準止蝕信號,確保其能夠反映市況變化及證券的特定走勢。

透過測試,我們發現止蝕信號能識別出料將持續下跌的股票,而即使相關股票最終回升,其跑贏大市的幅度亦未能超越避免跌勢所帶來的好處。由於命中率高達65%,投資團隊宜考慮將此附加工具納入投資組合及風險管理流程之中。

止蝕信號是一種無偏頗的工具,能夠培養審視表現遜色股票的紀律,從而有助減少投資團隊的行為偏誤,並保障投資組合的超額回報。

資料來源:

1 Kahneman, D., & Tversky, A. (1979). Prospect Theory: An Analysis of Decision under Risk. Econometrica, 47(2), 263-291.

2 Adam Y.C. Lei,a,* Huihua Lib (2009). The value of stop loss strategies.

Financial Services Review 18, 23–51.

本文件由瀚亞投資(香港)有限公司(「瀚亞投資香港」)編制,僅供數據參考。未經事先書面同意,不得翻印、刊發、傳閱、復制 或分派本文件全部或部份予其它任何人士。本文件並不構成任何證券之認購、買入或沽售的要約或建議。投資者未獨立核實本文件 內容前,不應採取行動。本文件所載任何意見或估算資料可能作出變更,恕不另行通告。本文件所載資料並未就任何人士的特定投 資目標、財務狀況或特殊需要作出考慮;因此,亦不會就任何收件人士或任何類別人士,基於本文件資料或估算意見所引致的直接 或間接損失作出任何擔保或賠償。過往表現,對經濟、證券市場或市場經濟走勢的預測、推斷、或估算,未必代表任何瀚亞投資香 港或瀚亞投資基金將來或有可能達致的表現。投資的價值及其收益,可跌亦可升。投資涉及風險,投資者或無法取回最初投資之金 額。瀚亞投資香港是英國Prudential plc. 的全資附屬公司。瀚亞投資香港和Prudential plc. 與一家主要在美國營運的Prudential Financial, Inc., 沒有任何關係。本文件由瀚亞投資(香港)有限公司刊發,並未經香港證監會審閱。