內容摘要

- 美國經濟增長放緩、通脹上升及財政可持續性惡化,促使全球債券投資者尋求進一步分散投資、提高收益及增強韌性。

- 亞洲美元債券的綜合收益率吸引、信貸基本因素理想,技術因素利好,其歷來波幅亦低於已發展市場債券。

- 對於尋求分散美元資產風險的投資者而言,亞洲當地貨幣債券的實際收益率吸引,並具備貨幣升值潛力。預計亞洲減息亦有助支撐當地貨幣債券市場。

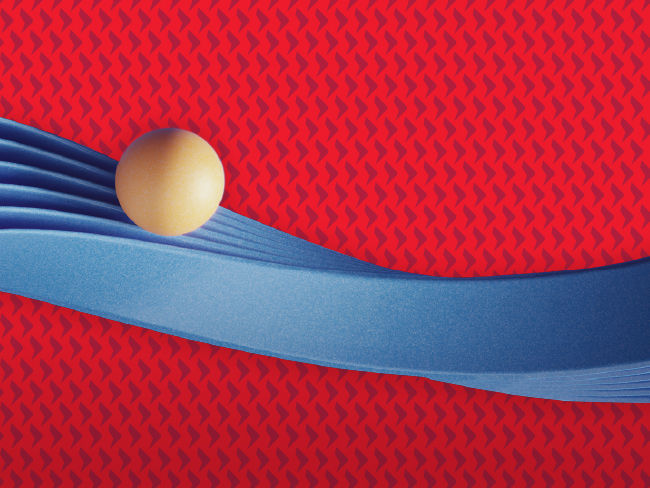

儘管亞洲固定收益年初至今回報較已發展市場債券吸引(見圖1),但其仍未獲得應有關注。雖然亞洲投資者可能較熟悉該資產類別,但許多全球投資者仍傾向把亞洲債券視作整體全球或新興市場債券配置的一環。然而,美國經濟增長放緩、通脹上升及財政可持續性惡化,導致投資者重新考慮應否增加或維持對美元或美國資產的配置比重。相反,亞洲固定收益的基本因素似乎明顯較佳。

圖1. 跨資產回報(年初至今)

資料來源︰彭博。瀚亞投資,截至2025年7月31日。*使用Markit iBoxx美元亞洲(日本除外)總回報指數及其子指數作為替代指標。請注意,使用該等指數作為各資產類別/行業過往表現的代表具有限制。以上圖表僅供參考用途,並不是有關市場的未來表現或可能取得之表現的指標。IG:投資級別債券,HY:高收益債券,EM:新興市場債券,LCY:當地貨幣債券

美元下跌

美元指數(DXY)年初至今下跌6.3%1。雖然我們不排除美元在技術性超賣的水平下出現反彈期,但受美國財政赤字擴大、特朗普總統在2026年6月任命聯儲局主席的決定,以及此前任何可能削弱外界對聯儲局獨立性觀感的動向所影響,美元長期走勢或存在變數。

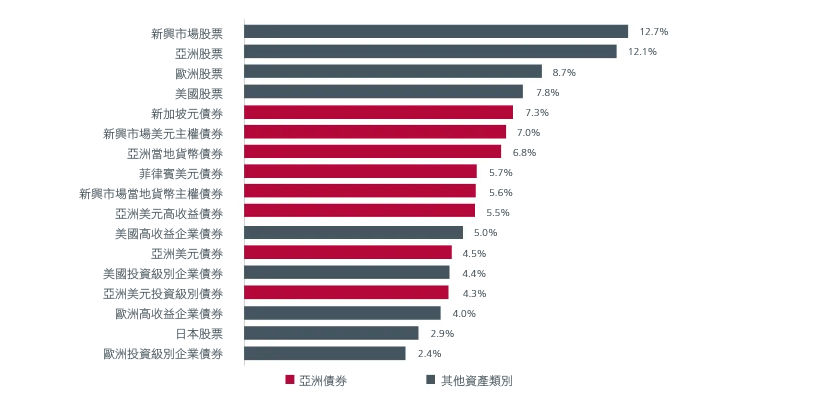

目前,鑑於外資持有的美國投資組合資產規模龐大,即使外匯對沖比率發生細微變化,亦可能對貨幣構成重大影響。圖2。儘管如此,影響外匯對沖決策的因素眾多,考慮到美國資本市場的規模、深度及開放程度,美元料將維持其儲備貨幣地位。即使如此,投資者大舉增持美元及美國資產的意欲可能日益減弱。最近報告指出,投資者對美元的立場由年初的看好,轉為第一季末的中性,再轉為第二季的看淡。2

圖2. 美國投資組合資產總持倉

資料來源:美國財政部國際資本流動報告、Haver、瑞銀。美國財政部國際資本流動報告並未按國家劃分「官方」持倉。2025年7月。

隨著美國債券供應增加及通脹上升,美國固定收益投資者希望獲得足夠回報以彌補期限風險。因此,美國長期債券收益率仍有上升空間。我們發現,在2008年至2009年全球金融危機後,量化寬鬆政策一度有助抑制長期債券收益率,但這種政策背景已不復存在。

考慮到上述發展,全球債券投資者進一步分散投資組合風險、提高收益及增強韌性屬意料之內。

放眼亞洲

亞洲美元債券

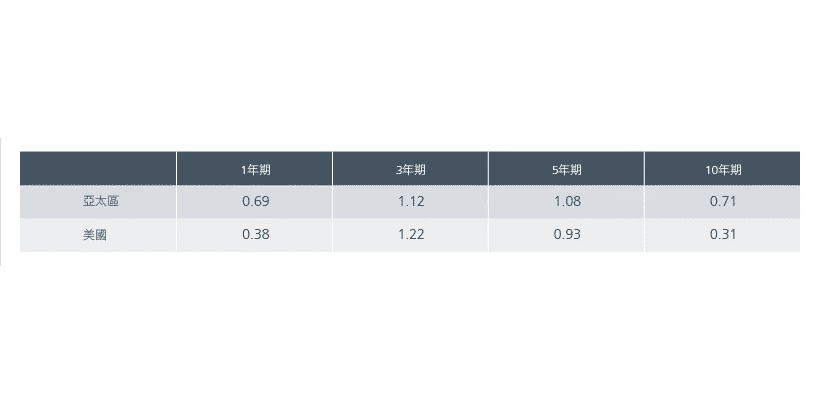

對於以美元為基準貨幣,並尋求分散美元資產風險的投資者而言,亞洲美元債券的技術因素利好,綜合收益率仍然吸引。根據歷史數據,亞太區投資級別債券的1年期、5年期及10年期經風險調整超額回報(按夏普比率衡量)均高於美國同類債券。見圖3。雖然目前的亞洲美元信貸息差相對於歷史水平偏窄,但由於企業涉及美國貿易的程度有限,信貸基本因素料將保持穩健。大部分亞太區美元債券發行人專注於國內市場,因此相對 不受美國關稅影響。 與此同時,雖然亞洲信貸總供應預計將高於去年,但由於在外融資成本仍遠低於離岸美元融資成本,加上債券發行人能夠獲得銀行融資/貸款,預計美元債券將繼續錄得淨負供應。

圖3. 投資級別企業債券夏普比率

資料來源︰美銀環球研究、洲際交易所數據指數公司。截至2025年5月底。

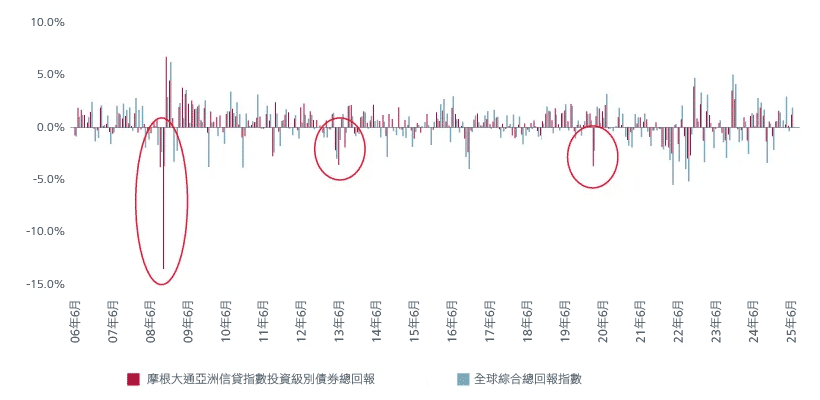

或許教人驚訝的是,亞洲投資級別債券的波幅普遍低於全球投資級別債券。圖4顯示,由2006年6月至2025年6月,除了全球金融危機及新冠疫情期間外,亞洲投資級別債券的月度跌幅在大部分時間均低於全球投資級別債券。

圖4. 月度跌幅

資料來源︰彭博。截至2025年6月底。

亞洲當地貨幣債券

對於尋求分散美元風險的投資者而言,亞洲通脹較低,實際收益率亦較高,為 亞洲當地貨幣債券提供有力的投資依據。彭博估計,到2026年第四季,亞洲各國央行減息幅度將介乎印度的15個基點至菲律賓的60個基點3。與此同時,亞洲各市場的經濟週期與供求格局各不相同,為主動型債券基金經理提供機會,透過存續期、貨幣及信貸管理來提高價值。

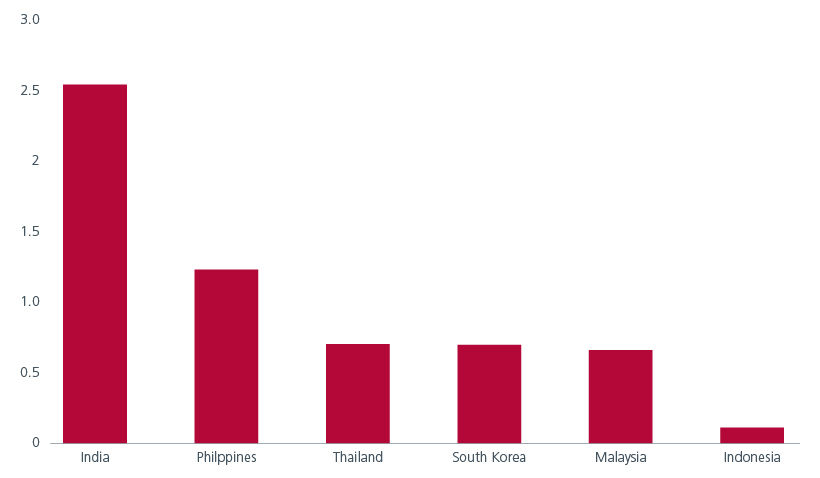

另一方面,亞洲新興市場的實際收益率已突破歷史平均值。圖5。印度名義債券收益率目前較最新通脹率高出超過420個基點,實際收益率較5年期平均值高出2.5個標準差,較10年期平均值高出1.5個標準差。同樣,菲律賓、泰國、韓國、馬來西亞及印尼的實際收益率亦高於其各自的5年期及10年期平均值。

圖5. 實際收益率相對歷史水平偏高(z分數)

資料來源︰彭博。當前10年期實際收益率相對於5年期平均值的標準差。截至2025年8月6日。

與此同時,自2025年初以來,亞洲主要經濟體的短期貨幣市場利率下跌,反映其流動性充裕,導致對亞洲存續期的需求強勁,有助抑制收益率,使當地貨幣債券市場的波幅低於已發展市場債券。

此外,在過去的18到24個月,我們發現離岸人民幣市場出現結構性轉變,並呈現需求上升、流動性增強以及優質發行人增加的特點。由於中國在岸債券市場收益率下降及收益率曲線平坦,中國投資者正尋求提高息差及延長信貸存續期。對於這些投資者而言,離岸人民幣債券自然成為首選。受惠於優質公司增發債券以把握低成本融資機會,以及中國機構、人壽保險公司及券商等中國投資者的需求增加,離岸人民幣債券的流動性亦顯著改善。

脫穎而出

面對傳統避險資產的作用日益受到政治及宏觀經濟不確定因素削弱的環境,亞洲債券脫穎而出,成為兼具韌性與回報的替代選擇。對於尋求進一步分散美元資產風險的投資者而言,亞洲當地貨幣債券的實際收益率吸引,並具備貨幣升值潛力。亞洲央行料將在未來12至18個月減息,亦有助支撐當地貨幣債券市場。另一方面,對於以美元為基準貨幣的投資者而言,相對於已發展市場債券,亞洲美元債券有望帶來更高收益、更穩定政策環境,以及更低波幅。

資料來源︰

1 彭博。截至2025年7月22日。

2 第二季外匯資金流向及持倉。美銀環球研究。2025年7月17日。

3 彭博對2026年第四季的加權預測。截至2025年7月22日。

本文件由瀚亞投資(香港)有限公司(「瀚亞投資香港」)編制,僅供數據參考。未經事先書面同意,不得翻印、刊發、傳閱、復制 或分派本文件全部或部份予其它任何人士。本文件並不構成任何證券之認購、買入或沽售的要約或建議。投資者未獨立核實本文件 內容前,不應採取行動。本文件所載任何意見或估算資料可能作出變更,恕不另行通告。本文件所載資料並未就任何人士的特定投 資目標、財務狀況或特殊需要作出考慮;因此,亦不會就任何收件人士或任何類別人士,基於本文件資料或估算意見所引致的直接 或間接損失作出任何擔保或賠償。過往表現,對經濟、證券市場或市場經濟走勢的預測、推斷、或估算,未必代表任何瀚亞投資香 港或瀚亞投資基金將來或有可能達致的表現。投資的價值及其收益,可跌亦可升。投資涉及風險,投資者或無法取回最初投資之金 額。瀚亞投資香港是英國Prudential plc. 的全資附屬公司。瀚亞投資香港和Prudential plc. 與一家主要在美國營運的Prudential Financial, Inc., 沒有任何關係。本文件由瀚亞投資(香港)有限公司刊發,並未經香港證監會審閱。