內容摘要

- 過去30年,亞洲的經濟增長模式不斷演變,亞洲亦持續實現內部轉型。亞洲歷來一直迅速增長,預計到2030年,亞洲仍將貢獻全球經濟增長的60%。

- 亞洲在多個行業產生了顛覆行業的公司,為投資者提供更多參與亞洲增長的途徑。

- 隨著推動改變的因素加速發展,加上地緣政治變得日益複雜,投資者將需要經驗、靈活性及深入的本地洞察,以投資充滿活力的亞洲。

作為瀚亞30週年里程碑的一部分,我們策劃了一系列文章,探討亞洲在過去三十年的轉型,並分享我們投資團隊多年來投資亞洲所獲得的見解。這些文章旨在幫助投資者更深入了解亞洲的經濟增長潛力及投資機會。我們這個系列的首篇文章探討了亞洲不斷變化的經濟增長模式如何影響投資者。

過去三十年,亞洲經濟快速增長,名義國內生產總值在1990年至2022年間增長了近16倍,而全球經濟同期則增長了9倍1。在這段時期,人口結構變化、科技進步及地緣政治發展形勢塑造了亞洲的經濟增長模式。

貿易地位的轉變

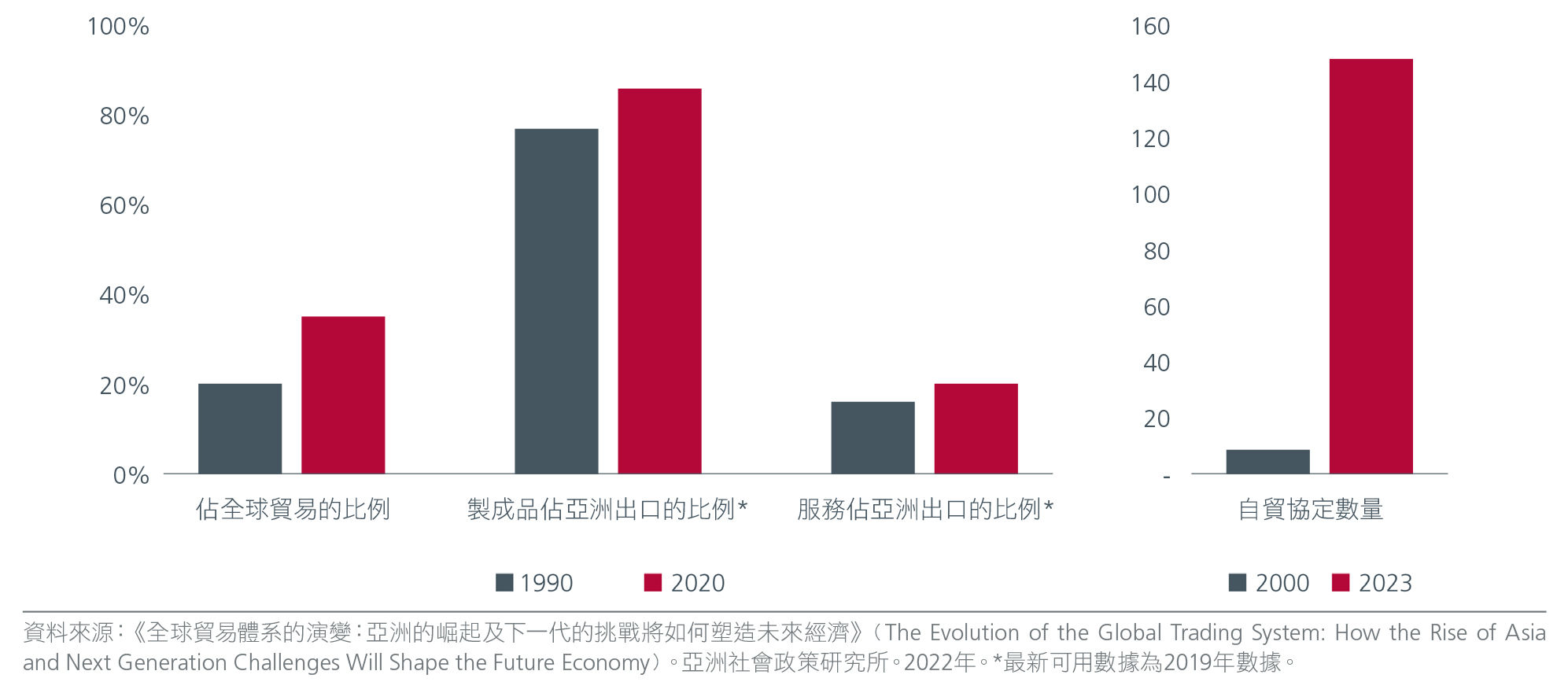

亞洲佔全球經濟的比重由1990年的21%上升至2023年的39%2。貿易歷來是經濟增長的重要動力——亞洲是全球最大的貿易地區,佔全球貿易的比例由1990年的約20%上升至2020年的35%3。亞洲的自由貿易協定(自貿協定)數量的不斷增加,反映了貿易發揮著重要作用。2000年,亞太區僅簽署了8項自貿協定。2023年,亞太區已簽署147項自貿協定,另有87項正在商議中4 。

儘管貿易仍然重要,但其結構卻發生了顯著變化。隨著初級產品出口下降,製成品佔亞洲出口的比例由1990年的77%上升至2019年的86%5。話雖如此,該「世界工廠」越來越少依賴廉價勞工來維持其競爭優勢。亞洲透過採用先進科技及積極創新來提升價值鏈,並使工業基礎更多元化。因此,亞洲今天匯聚了世界級的機械及工業產品製造商、領先的半導體晶片製造商、封裝商及集成電路設計公司。多間公司亦將長期建立的製造優勢與新科技相結合,成為全球可再生能源及電動車供應鏈的主要供應商,從而為投資者創造多元化的投資機會。

數碼科技亦促成了新的跨境交易及電子商貿模式。2022年,亞洲佔全球電子商貿銷售的51%6,幾乎是2014年的兩倍。這種增長導致更多亞洲平台及電子商貿公司在近年冒起。

圖1. 亞洲貿易的演變

鑑於地緣政治不確定性及對國家安全的需求日益增加,多個西方國家越來越積極加強其國內工業,尤其是在可再生能源及半導體等關鍵領域。這將對亞洲未來的貿易產生重要影響。由於美國的貿易限制不斷增加,中國正在推動出口目的地多元化,並增加在東盟及拉丁美洲的市場佔有率。

消費者紅利

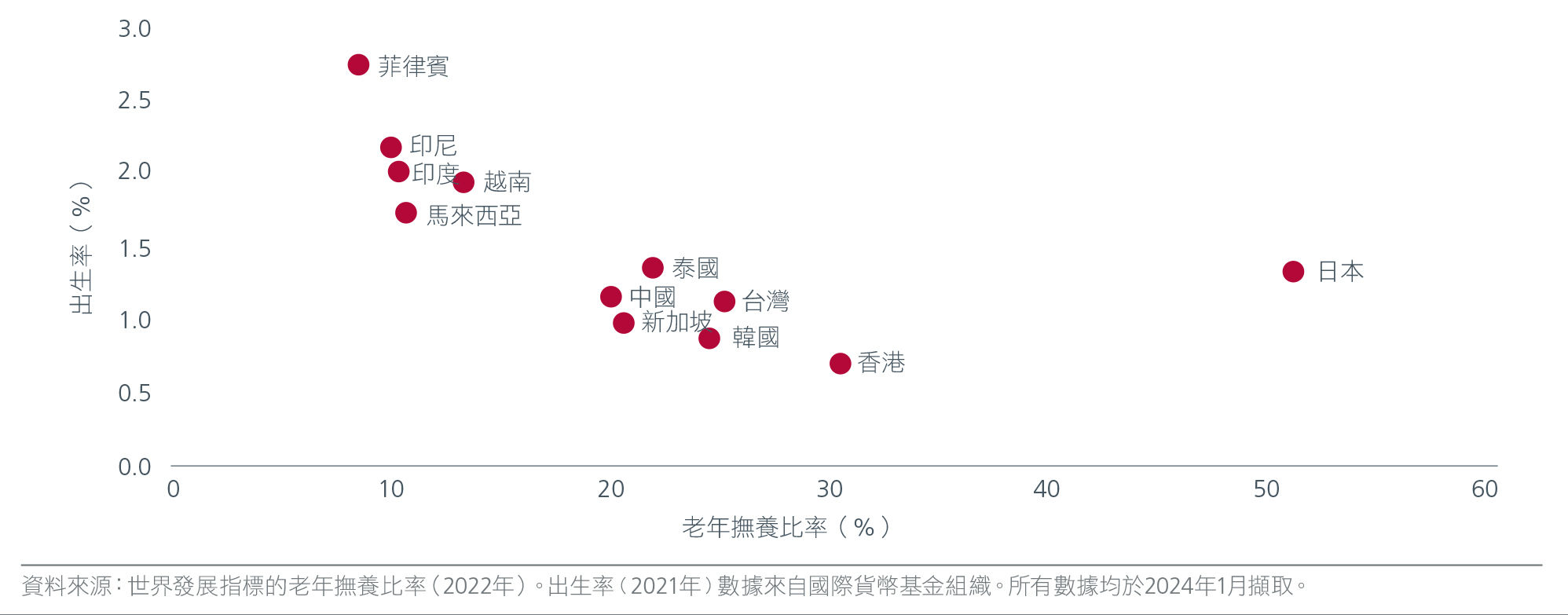

雖然貿易對亞洲仍然重要,但由於亞洲中產階級迅速壯大,國內消費成為日益重要的增長動力,尤其是對印度及東南亞經濟體而言。人口結構在這方面發揮著重要作用。根據經合組織的數據,假設沒有淨移民且死亡率不變,每名婦女生育2.1個孩子的總生育率能確保人口大致維持穩定。按此指標衡量,菲律賓、印度、印尼及越南表現良好。這些國家的老年撫養比率亦是亞洲最低之列7 ,對勞動人口的壓力較小,並可能令資源分配更加均衡。圖2。

圖2. 東盟及印度的人口結構理想

印度在2023年成為全球人口最多的國家,目前預計將在2027年成為全球第三大消費市場。與此同時,東盟的人口達6.618億,是全球人口第三大的地區。健康的國內消費提高了東盟經濟體在出口低迷時期的韌性。其龐大的國內消費市場亦吸引了全球製造商在當地設立生產設施。亞洲的區內貿易比例由1990年的42%增加至2019年的53%8。投資及就業機會增加令亞洲受惠,並在非必需消費品、房地產及金融行業創造了投資機會。

新的經濟秩序?

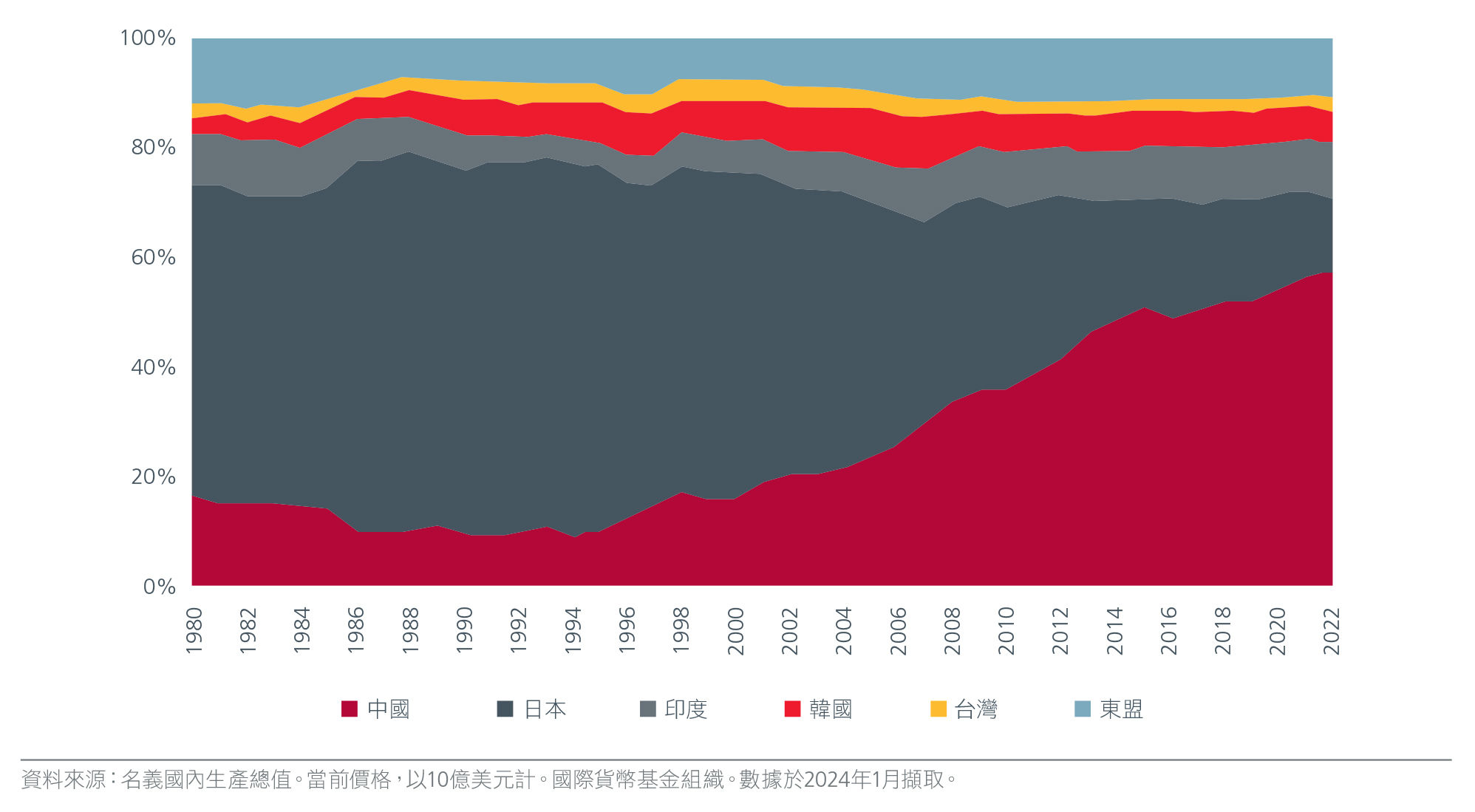

亞洲不同國家的經濟地位多年來亦不斷演變。加入世貿組織後,中國佔亞洲經濟的比例迅速增加,佔亞洲國內生產總值的比例由1990年的10%以下迅速增加至2022年的50%以上。與此同時,日本佔亞洲國內生產總值的比例由1990年的60%下降至13%9。圖3。因此,1995年的《財富》世界500強公司中有162間日本公司。2023年,世界500強名單中有137間中國公司及41間日本公司。話雖如此,這兩個經濟體的經濟形勢不斷演變。房地產行業低迷及消費者信心疲弱使中國近期經濟前景蒙上陰霾10。另一方面,受惠於通脹上升及企業改革,日本的經濟前景有所好轉。

圖3. 佔亞洲國內生產總值的比例

除了中國及日本之外,其他亞洲經濟體的經濟地位亦在不斷演變。超級大國之間的競爭加劇,加上各國有意優先考慮國家安全而非經濟效率,導致全球供應鏈重新平衡,利好印度及東盟。預計印度將在2024年成為亞洲第二大經濟增長引擎。11印度的生產掛鈎獎勵計劃幫助該國躍過基礎製造業,並專注於更先進的製造業。與此同時,印尼正在利用其豐富的 鎳及鈷儲量來發展綜合電動車供應鏈,目標是到2027年成為全球三大電動車電池生產國之一。自2013年以來,印度及印尼均取得了重大進展,當時它們位列「脆弱五國」——此新創造的術語用於描述嚴重依賴不穩定的外國投資來推動經濟增長的經濟體。

投資於充滿活力的亞洲

預計到2030年,亞洲將貢獻全球經濟增長的60%12其經濟增長模式將如過去30年般繼續演變。亞洲不斷變化的格局亦在不同行業產生了顛覆行業的公司,為投資者提供更多參與亞洲增長的途徑。展望未來,由於數碼科技的進步、可持續發展的重要性與日俱增以及地緣政治形勢更趨複雜,推動亞洲改變的因素預計將加速發展13。投資者較以往更需要經驗、靈活性及深入的本地洞察,以投資充滿活力的亞洲。

密切關注本系列的下一篇文章,文章將重點分享過去30年投資亞洲股市的見解。

資料來源 :

1 IMF Datamapper。數據於2024年1月5日擷取。國內生產總值,當前價格。亞洲包括中國、香港、印度、印尼、日本、馬來西亞、菲律賓、韓國、新加坡、台灣及越南。

2 國際貨幣基金組織。數據於2024年1月擷取。

3 《全球貿易體系的演變:亞洲的崛起及下一代的挑戰將如何塑造未來經濟》(The Evolution of the Global Trading System: How the Rise of Asia and Next Generation Challenges Will Shape the Future Economy)。亞洲社會政策研究所。2022年。

4 同註3。

5 同註3。

6 全球零售電子商貿收入。資料来源:Statista。2024年。

7 世界發展指標。數據於2024年1月擷取。

8 世界25大貿易國的演變。https://unctad.org/topic/trade-analysis/chart-10-may-2021

9 國際貨幣基金組織。名義國內生產總值(當前價格,美元計)。數據於2024年1月擷取。

10 https://www.worldbank.org/en/news/press-release/2023/12/14/sustained-policy-support-and-deeper-structural-reforms-to-revive-china-s-growth-momentum-world-bank-report

11 2024年亞洲展望︰儘管中國存在風險,亞洲仍將推動全球經濟增長》(Asia outlook 2024: Driving global growth despite risks in China)。經濟學人智庫預測。

12 https://www.weforum.org/agenda/2019/12/asia-economic-growth/

13 https://www.imf.org/en/News/Articles/2021/09/27/sp092721-the-future-of-finance-and-the-global-economy

本文件由瀚亞投資(香港)有限公司(「瀚亞投資香港」)編制,僅供數據參考。未經事先書面同意,不得翻印、刊發、傳閱、復制 或分派本文件全部或部份予其它任何人士。本文件並不構成任何證券之認購、買入或沽售的要約或建議。投資者未獨立核實本文件 內容前,不應採取行動。本文件所載任何意見或估算資料可能作出變更,恕不另行通告。本文件所載資料並未就任何人士的特定投 資目標、財務狀況或特殊需要作出考慮;因此,亦不會就任何收件人士或任何類別人士,基於本文件資料或估算意見所引致的直接 或間接損失作出任何擔保或賠償。過往表現,對經濟、證券市場或市場經濟走勢的預測、推斷、或估算,未必代表任何瀚亞投資香 港或瀚亞投資基金將來或有可能達致的表現。投資的價值及其收益,可跌亦可升。投資涉及風險,投資者或無法取回最初投資之金 額。瀚亞投資香港是英國Prudential plc. 的全資附屬公司。瀚亞投資香港和Prudential plc. 與一家主要在美國營運的Prudential Financial, Inc., 沒有任何關係。本文件由瀚亞投資(香港)有限公司刊發,並未經香港證監會審閱。