概括

亞洲的可持續債券市場正迅速增長,但其仍然僅佔整個亞洲債券市場的很小比例。投資者可透過同時投資可持續債券及具備吸引環境、社會及管治特點的傳統債券,有效地實現投資及可持續發展目標。

雖然投資者對美國經濟、中國經濟復甦動力、全球通脹及加息步伐的憂慮時有增減,但環境、社會及管治(ESG)考慮因素依然是政府及商界領袖最關注的議題。

在瀚亞《亞洲2.0:投資於新機遇時代》 白皮書內一項訪問100名高級管理人員的全球調查中,57%商界領袖指出,他們選擇未來數年的供應商時,將會根據ESG相關因素來作出決定。與此同時,69%的商界領袖強調,其供應鏈對當前ESG風險的認知有限,這是其亞洲業務面對的主要風險。亞洲公司處理ESG考慮因素的方法將影響其市場份額及收入。

亞洲可持續債券的形勢

2022年年底,東盟加三1 可持續2 債券市場的規模達到5,893億美元,較前一年增長37%,增速高於全球可持續債券市場的27%。該市場是全球第二大的地區性可持續債券市場,佔全球可持續債券市場的17.7%。

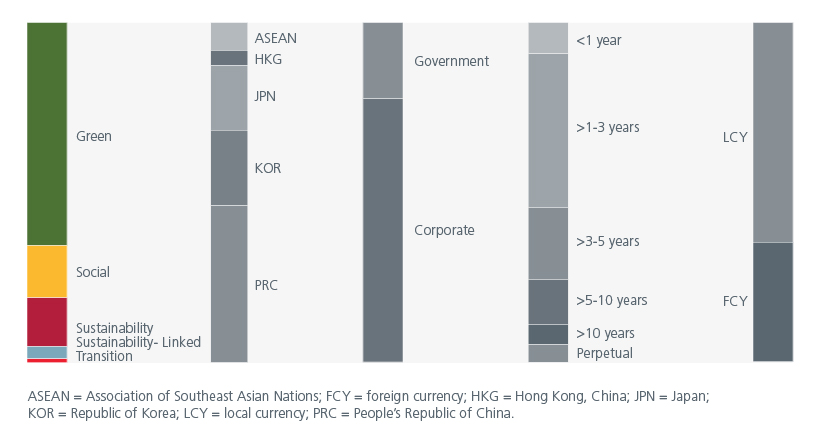

如圖1所示,東盟加三的可持續債券市場由綠色債券主導,平均加權期限為4.5年。超過50%的未贖回債券由私營部門發行,意味著公營部門有更大的發債空間。為了促進新加坡的減碳措施並深化其綠色金融市場,政府宣佈公營部門將在2030年前發行高達350億新加坡元的綠色債券。

圖1. 東盟加三可持續債券市場概況

除東盟加三以外,印度亦是可持續債券的重要發行國。3 印度政府在2023年1月發行了首批綠色債券。兩批等值5億美元的當地貨幣債券均獲得綠色溢價(較低的融資成本),反映出強勁的國內需求。為配合印度在2030年前將非化石燃料發電量提升至500吉瓦,並透過非化石燃料來滿足印度50%能源需求的進取減碳目標,印度的可再生能源行業一直增加資本投資,並借助可持續債券市場來促進能源轉型。受惠於利好的監管機制,加上印度的可再生能源項目已達到電網平價4 ,可再生能源行業增長強勁,在2016年至2021年間的複合年增長率達15.5% 5

ESG在信貸評級中的作用

雖然可持續標籤債券市場正在亞洲迅速增長,但其仍然僅佔整個亞洲債券市場的很小比例。除了標籤債券外,投資者亦可借助更廣泛的亞洲債券市場進行可持續投資。

隨著對可持續發展的關注日益提高,穆迪、標普全球及惠譽等國際信貸評級機構已開始製定指標,向投資者解釋不同的ESG因素如何影響最終的信貸評級。

然而,信貸評級機構只會考慮可能對發行人或某隻債券的違約概率構成實質影響的ESG因素。例如,如果發行人在實施碳定價或對碳排放有嚴格規定的司法管轄區營運,它們將會考慮發行人的碳強度。在這種情況下,較高的碳強度將產生額外成本,並可能影響發行人在可見將來違約的機率。另一方面,ESG評級衡量公司對環境、社會及管治投資標準的承諾。信貸及ESG評級的時間範圍亦可能各異。

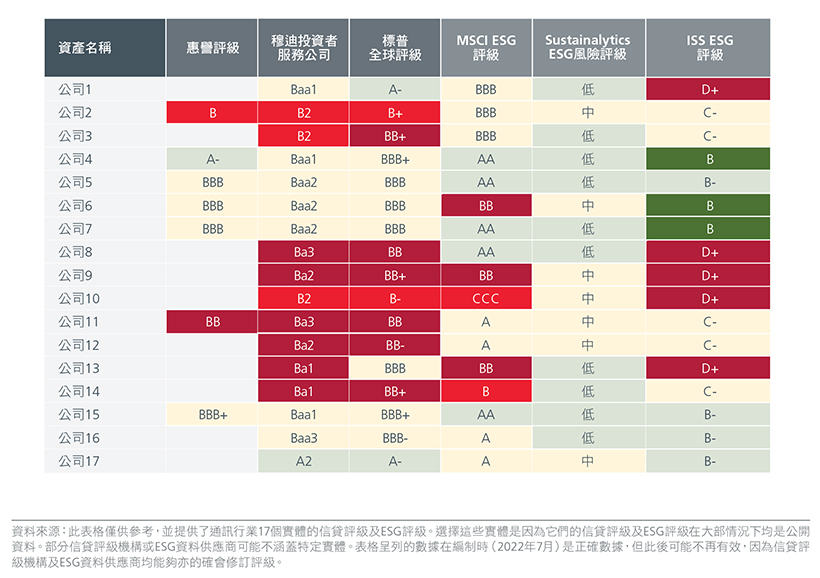

由於ESG評級行業仍處於起步階段,歷史數據通常不易於獲得,而且往往不完整或不準確。因此,現時為發行人的信貸評級與ESG評級確立牢固及明確的關係仍為時尚早。能源經濟與金融分析研究所﹙IEEFA﹚就700多間擁有惠譽評級、穆迪及標普全球授予的信貸評級的公司進行了一項研究,根據該研究,信貸評級與ESG評級之間幾乎沒有關係。聯合國負責任投資原則﹙UNPRI﹚的數據比較了各行業約120間公司的信貸及ESG評級,其結果與能源經濟與金融分析研究所的研究結果吻合。圖2列出通訊行業公司17間公司的評級樣本,這些樣本顯示公司的信貸評級與ESG評級之間的相關性很低。

圖2. 信貸評級與ESG評級的比較

因此,主動型基金經理有空間透過整合自己的ESG分析來增加價值。瀚亞固定收益團隊的專屬ESG評分框架根據發行人的ESG風險及準備程度進行分類。透過採納ESG視角,主動型基金經理可避免投資於「未來輸家」——中至高風險且ESG準備程度較低的發行人——以提高回報。主動型基金經理亦可識別出正致力減低ESG風險並應對業務面臨的潛在ESG風險的發行人,以把握全新的投資機會。例如,建築物目前佔全球碳排放量的39%,但發展商正加速綠化其房地產投資組合。綠色建築能夠節省50%或以上的能源,有助達成聯合國可持續發展17項目標中的9項。例如,新加坡已定下目標,在2030年前使80%建築物獲得該國的「綠色建築標誌」評級工具認證,以鞏固其建設低碳及節能城邦的承諾。

透過ESG視角投資債券

全球社會繼續強烈關注ESG以及公司如何將ESG考慮因素整合至商業模式,為投資者帶來了風險及機會。我們相信,採用可持續慣例的公司長遠而言有較大機會帶來更大價值。儘管亞洲的可持續債券市場正迅速增長並變得更多元化,但東盟加三的可持續債券市場僅佔這些市場所有未贖回債券的1.7%。雖然可持續債券的發行量有可能在未來增加,但投資者亦可透過同時投資亞洲的可持續債券及具備吸引環境、社會及管治特點的傳統債券,有效地實現投資及可持續發展目標。

如閣下希望了解我們的投資團隊如何就ESG問題與公司合作,請閱讀我們的 《2022年責任投資報告》。.

資料來源:

1 定義為東盟以及中國、香港、日本及韓國。

2 定義為綠色、社會、可持續、可持續發展掛鈎及轉型債券(GSS+)

3 根據氣候債券倡議組織並未公佈的數據,印度是亞太區第六大綠色、社會、可持續、可持續發展掛鈎及轉型債券(GSS+)發行國。

4 電網平價指使用替代能源的成本低於或等於使用傳統能源的價格。

5 資料來源:印度政府商業及工業部商務部門,2021年1月。左方資料來源:印度中央電力局,摩根大通,2020年9月。

本文件由瀚亞投資(香港)有限公司(「瀚亞投資香港」)編制,僅供數據參考。未經事先書面同意,不得翻印、刊發、傳閱、復制 或分派本文件全部或部份予其它任何人士。本文件並不構成任何證券之認購、買入或沽售的要約或建議。投資者未獨立核實本文件 內容前,不應採取行動。本文件所載任何意見或估算資料可能作出變更,恕不另行通告。本文件所載資料並未就任何人士的特定投 資目標、財務狀況或特殊需要作出考慮;因此,亦不會就任何收件人士或任何類別人士,基於本文件資料或估算意見所引致的直接 或間接損失作出任何擔保或賠償。過往表現,對經濟、證券市場或市場經濟走勢的預測、推斷、或估算,未必代表任何瀚亞投資香 港或瀚亞投資基金將來或有可能達致的表現。投資的價值及其收益,可跌亦可升。投資涉及風險,投資者或無法取回最初投資之金 額。瀚亞投資香港是英國Prudential plc. 的全資附屬公司。瀚亞投資香港和Prudential plc. 與一家主要在美國營運的Prudential Financial, Inc., 沒有任何關係。本文件由瀚亞投資(香港)有限公司刊發,並未經香港證監會審閱。