概括

中國政府在最近的全國人民代表大會上設下約5%的國內生產總值增長目標。我們預計中國的經濟復甦將分為三個階段進行,而隨著經濟復甦利好盈利增長,加上投資者由尋求系統性回報轉為創造超額回報,中國A股市場將進一步上升。

重新開放至今對中國經濟產生什麼影響?

消費者支出在整個春節期間走強,最新數據顯示,18個城市的地鐵客流量(7日移動平均值)已達到2019年水平的115%。餐廳收入及電影票銷售額亦超越2019年的水平。按M2貨幣供應量及企業貸款計算的信貸需求已呈改善跡象。與此同時,中國製造業及非製造業採購經理指數(PMI)在1月均回升至50以上,並在2月進一步改善,表示復甦的範圍相對廣泛。

我們認為中國的經濟復甦分為三個階段展開。在第一階段,隨著人員流動回復正常,對服務的需求應會上升,但依然疲弱的就業以及低迷的家庭收入或會限制需求。政策扶持措施將在經濟復甦的下個階段發揮關鍵作用。四年以來,我們首次預期中國的控疫管理、經濟以及監管政策將協調一致,以重振經濟增長。為了促使經濟在第二階段持續復甦,企業必須有足夠信心增加支出及生產。隨著去庫存週期結束,盈利有機會在下半年回升。

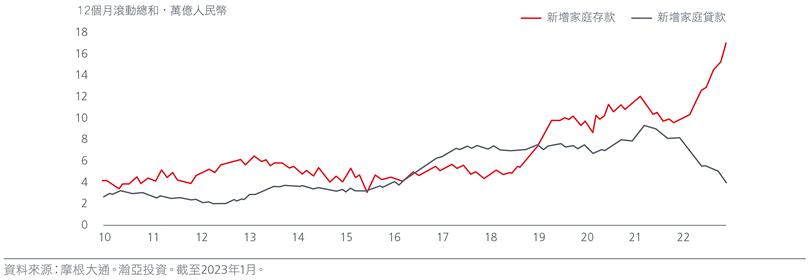

在經濟復甦的最後階段,隨著企業盈利及家庭收入上升,過剩的家庭儲蓄有望振興消費。2022年的家庭支出疲弱,加上置業數量及金融投資減少,帶動家庭存款大幅上升。見圖1。消費者信心及勞動市場需要改善,消費才能夠在2023年強勁反彈。

圖1. 家庭存款一直累積,抵押貸款則下降

全國人民代表大會﹙人大﹚的重點是什麼?

人大會議的政府工作報告設下的主要目標處於市場預期區間的低端,國內生產總值增長目標為5%左右,預算赤字佔國內生產總值的3%左右。市場對政府沒有公佈大型刺激措施感到失望,尤其是針對房地產市場的措施。儘管如此,我們發現今年至今的房地產銷售相當穩健,政府的整體基調似乎支持該行業——重點是把領先房地產 發展商的系統性風險降至最低,並減輕地方政府的利息負擔。政府似乎對當前的經濟復甦步伐感到滿意,而只要經濟復甦可持續,並且不存在系統性風險,政府便不太可能推出大型刺激措施。我們認為,政策指令繼續支持我們在高端製造業、新能源、消費及醫療服務等戰略行業尋找機會的投資立場。

中國重新開放是否已經或將會推高通脹?

中國2月消費物價指數通脹率為1.0%,升幅為2022年2月以來最低。相比其他已發展經濟體及新興經濟體,中國至今為止的通脹壓力相對溫和,為央行提供了維持低利率的空間。由於豬肉價格見頂,加上國內需求仍然疲弱,2023年上半年的通脹可能保持溫和。因此,在國內需求及信貸增長更顯著回升前,中國人民銀行大概會維持寬鬆政策。然而,風險在於需求復甦較預期強勁導致國內通脹加快上升。

中國耗用全球近五分之一石油,超過一半的精煉銅、鎳、鋅以及超過五分之三的鐵礦石,因此中國重新開放對商品價格的影響值得關注。話雖如此,目前的復甦由消費帶動,與過往集中於基建及固定投資的復甦不同。因此,重新開放對商品價格的影響可能較小。與此同時,已發展經濟體的經濟放緩應會拖累商品需求,並抵銷部分相關影響。

中國重新開放如何影響亞洲其他地區?

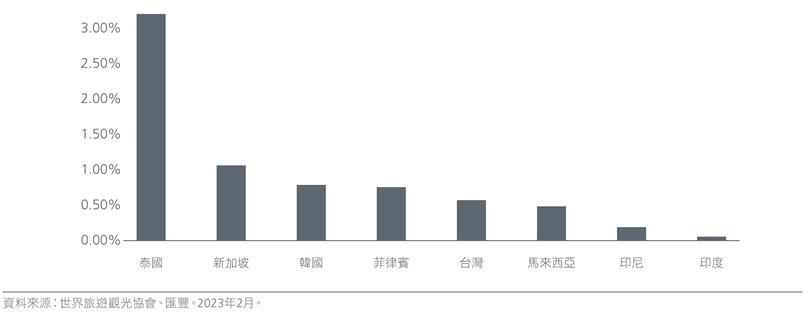

除了影響商品價格外,中國亦將從旅遊及貿易渠道影響亞洲。亞洲是中國旅客出境旅遊的主要目的地之一,隨著中國遊客的回歸,亞洲應迎來利好因素。根據2019年的數據,綜觀整個亞洲,中國遊客在泰國、新加坡及韓國的消費額(佔國內生產總值百分比)排名前列。見圖2。

圖2. 中國旅客消費佔國內生產總值百分比﹙2019年﹚

亞洲出口亦應受惠於中國經濟復甦。從歷史上看,在亞洲區內,台灣、韓國及馬來西亞為中國帶來最高的消費品附加價值(佔國內生產總值百分比)。然而,由於消費可能集中於服務的積壓需求(如國內及跨境旅遊、堂食等)而非貨品的需求,對亞洲出口增長的刺激作用可能較為溫和。

由於投資者看好中國重新開放,中國A股市場自11月以來已上升12%。市場有沒有空間進一步上升?

我們認為中國A股市場有空間進一步上升。相比中國離岸市場,中國A股與中國宏觀政策的相關性更高,國內領先企業(「小巨人」企業)的代表性更高,意味著市場應在更大程度上受惠於政府的扶持政策。

市場升勢最初由投資者對增加系統性持倉的渴求帶動,並且主要利好基準指數成分股及大型股。資金亦集中流入與重新開放的主題相關的股票,例如與消費者相關的股票。隨著對中國經濟復甦的信心加強,我們預計尋求超額回報機會的資金將會流入市場,並集中投資於與政府戰略重點一致的行業。這些行業包括電動車及電動車供應鏈、可再生能源、醫療保健及先進製造業。

放寬對互聯網平台的監管打擊亦可能利好投資者情緒。互聯網平台行業最近傳出利好消息——有報道指,中國中央領導層初步同意重啟螞蟻集團在上海及香港的上市計劃。中國的網約車巨擘滴滴在間斷一年半後亦獲准註冊新用戶。此外,監管機構在1月發放了88張電子遊戲許可證。政府的立場在最近改變,確認了互聯網平台在創造就業及提升消費者信心方面的重要性。

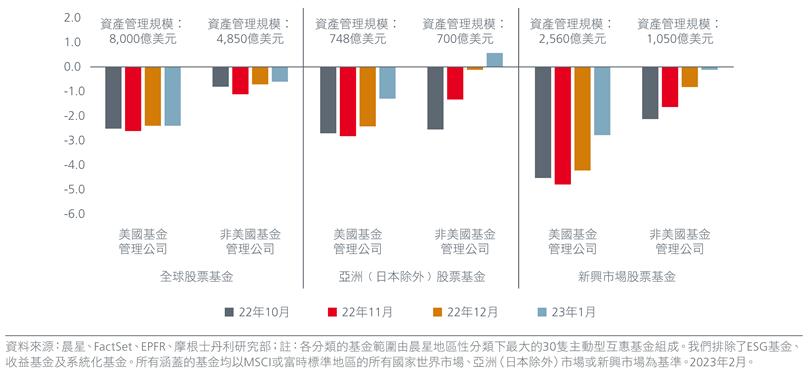

由於大部分離岸投資者的投資組合仍然低配中國(見圖3),投資組合的持倉增加將為A股市場帶來上升空間。我們認為,由於投資組合經理在過去三年未能視察新公司及進行盡職調查,主動型投資者將迎來大量選股機會——僅在2022年,A股市場便有428隻新股上市,集資額達840億美元,創下歷史新高。儘管中國A股市場的估值不再如2022年年底般便宜,但中國經濟復甦應利好未來增長。

圖3:中國/香港股票的主動權重﹙%﹚

中國房地產的跌勢是否已經結束?

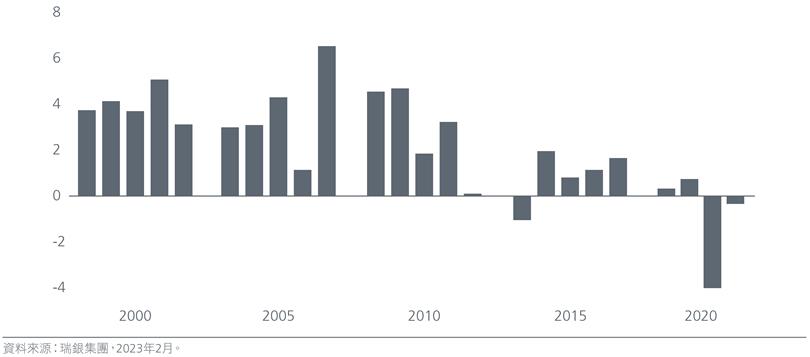

自2022年11月以來,中央政府推出了多項政策,以改善房地產發展商的流動性狀況,並穩定房地產行業。政府在新的一年繼續推出扶持政策。地區方面,多個城市已降低首套房按揭貸款利率,降低首期款項的要求,並延長了房屋補貼措施。自年初以來,多間發商選擇性地補充土地儲備,意味著流動性狀況不斷改善。此外,房地產發展商大連萬達能夠在2023年兩次在離岸債券市場發債,顯示市場正逐漸恢復信心,儘管投資者選擇時仍然非常審慎。此外,最近的銷售數據顯著回升,尤其是二手房屋市場,顯示了買家情緒亦有所好轉。二手市場的復甦仍需時間才能完全傳導至新房銷售市場,但我們預計整體房地產市場將在2023年下半年前靠穩並局部好轉。整體而言,相比2022年,房地產行業對2023年經濟增長的拖累應會減少。圖4。

圖4. 房地產行業對國內生產總值增長的貢獻(%)

投資者需要注意哪些主要風險?

除了注意通脹走勢外,剛開始回復穩定的房地產行業亦值得投資者關注,因為融資渠道依然是關鍵所在。積極管理及對沖策略有助緩減這些風險。

中美關係的情況亦將繼續成為投資者的重要考慮因素。美國的科技制裁,尤其是晶片禁運可能會損害中國科技產品的生產及出口。然而,隨著中美緊張局勢推動了進口替代的趨勢,軟件、半導體、工業自動化及醫療設備行業有可能出現國內領先企業,有望為投資者創造吸引的投資機會。

本文件由瀚亞投資(香港)有限公司(「瀚亞投資香港」)編制,僅供數據參考。未經事先書面同意,不得翻印、刊發、傳閱、復制 或分派本文件全部或部份予其它任何人士。本文件並不構成任何證券之認購、買入或沽售的要約或建議。投資者未獨立核實本文件 內容前,不應採取行動。本文件所載任何意見或估算資料可能作出變更,恕不另行通告。本文件所載資料並未就任何人士的特定投 資目標、財務狀況或特殊需要作出考慮;因此,亦不會就任何收件人士或任何類別人士,基於本文件資料或估算意見所引致的直接 或間接損失作出任何擔保或賠償。過往表現,對經濟、證券市場或市場經濟走勢的預測、推斷、或估算,未必代表任何瀚亞投資香 港或瀚亞投資基金將來或有可能達致的表現。投資的價值及其收益,可跌亦可升。投資涉及風險,投資者或無法取回最初投資之金 額。瀚亞投資香港是英國Prudential plc. 的全資附屬公司。瀚亞投資香港和Prudential plc. 與一家主要在美國營運的Prudential Financial, Inc., 沒有任何關係。本文件由瀚亞投資(香港)有限公司刊發,並未經香港證監會審閱。