概括

過去五年,日本可持續投資資產以16.4%的複合年增長率持續增長1 。政府及企業對於到2050年轉型至低碳經濟的堅定承諾將在未來創造更多機會。

1. 日本在ESG方面與其他國家的差距是否正在縮小?

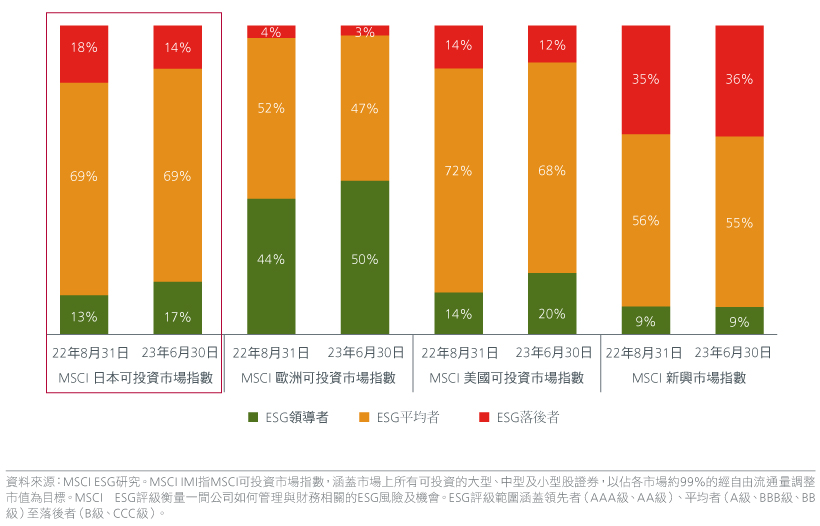

長期以來,受到「環境」及「管治」因素的拖累,日本一直被視為經合組織內的ESG落後者。的確,由於嚴重依賴化石燃料(主要是煤炭及天然氣),日本在氣候方面的往績仍然遠非理想。但情況正在改變。2023年2月,當局批准了一項新的綠色轉型政策,以幫助日本到2050年實現淨零排放的目標。該政策概述了一個透過使用核能、可再生能源及碳定價機制來轉型至潔淨能源的10年路線圖。

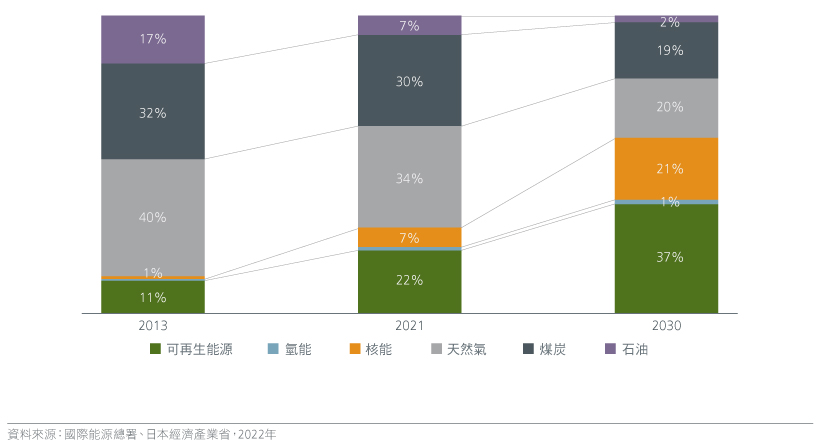

雖然中期轉型目標可能無法完全擺脫對化石燃料的依賴,但預計到2030年,可再生能源將成為最大的電力供應來源,佔電力結構的37%,有助於將溫室氣體排放量從2013年的水平減少46%。此外,如果我們考慮到預期中的核能回歸,一半以上的電力供應將以具競爭力的成本實現低碳足印的目標。我們認為,這將改變企業及消費者的遊戲規則,尤其是「製造業回流」趨勢有可能推動國內及全球企業在日本擴大及重建製造基地。

圖1:日本發電容量結構

日本在「管治」方面的表現更佳,持續的企業改革正帶來成果。日本公司的行為發生了顯著變化。公司採用最佳慣例、取消交叉持股結構以及剝離非核心業務,從而提高了股本回報率。現在越來越多公司設有獨立外部董事,而缺乏女性代表的董事會的數量亦穩步下降。

根據日本內閣府男女共同參劃局的數據,2022年東京證券交易所優質市場板塊中,董事會全屬男性的公司之比例僅有18.7%,較2013年的84%大幅下降。政府正在介入,並透過針對在優質市場板塊上市的公司設下強制性目標,進一步提高性別多樣性;到2025年,所有董事會必須至少有一名女性董事,到2030年,此比例必須達到30%。

圖2. 按地區劃分的MSCI公司ESG評級集中度

日本企業在「社會」支柱方面的表現一直較佳,持續奉行優先考慮其他持份者利益的獨特做法,遵循著「貿易應互惠互利」這長達幾個世紀的道德準則(shuchu kiyaku)。日本企業亦有著根據「企業精神」照顧員工及社區的悠久傳統。

日本亦是首個針對ESG評級及數據供應商發佈全新行為準則的國家,該準則以原則為基礎,並已獲富時羅素、穆迪、標普、Refinitiv及Sustainalytics等數間主要ESG數據供應商採納。此舉應提高未來ESG評級及數據的透明度及質素。

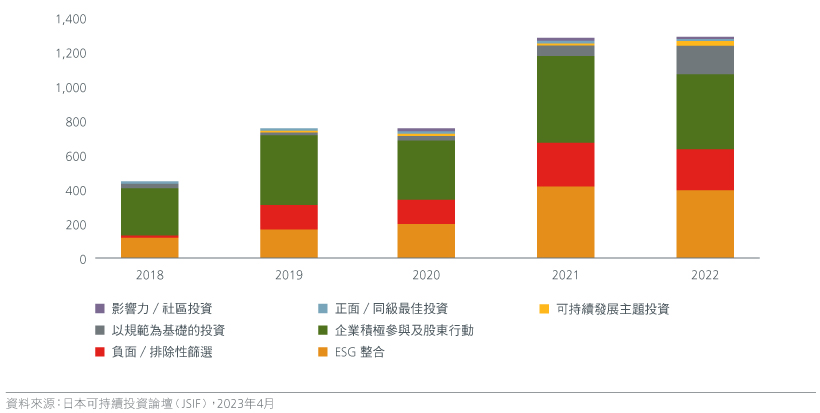

2. 融入ESG原則的日本企業是否正在增加?

全球最大的退休基金日本政府退休投資基金(GPIF)自2017年開始將資金配置到ESG投資項目,從而引發連鎖反應。日本企業亦相繼仿效,積極整合ESG元素,務求使其ESG評級能吸引日本政府退休投資基金及其他投資者。最近,投資者日益青睞日本股市,促使上市公司提高其ESG標準。

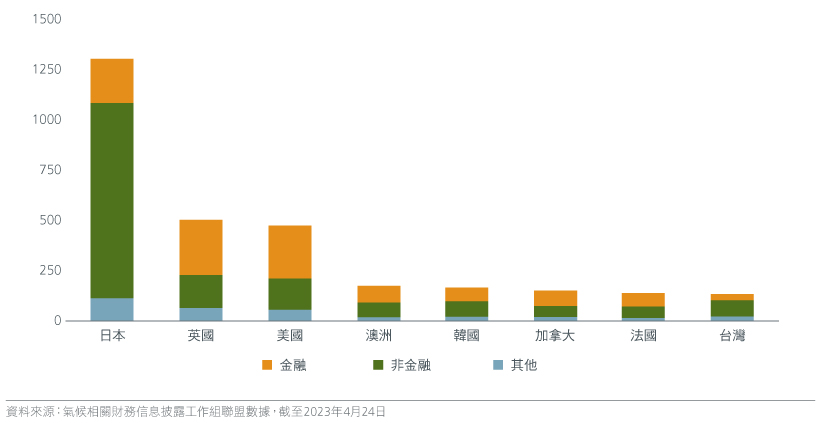

與五年前相比,我們發現在有更多公司根據可持續發展目標披露及制定ESG策略。值得強調的是,日本的金融機構及企業較其他同業更支持氣候相關財務信息披露工作組(TCFD)。由2023年9月起,所有上市公司亦必須遵守可持續發展及公司管治策略的強制性披露規定。

圖3:支持氣候相關財務信息披露工作組的機構數量

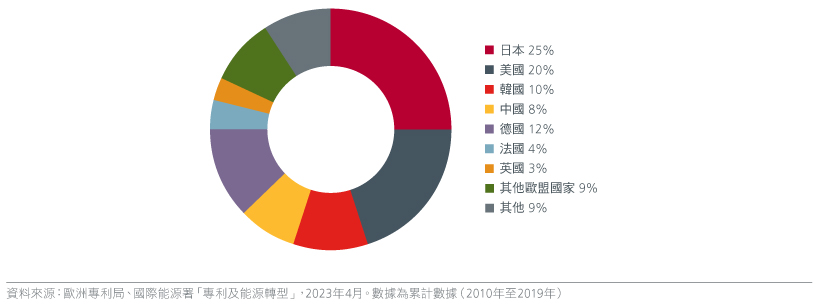

3. 日本可以發揮哪些優勢來實現碳中和?

日本以尖端科技聞名於世。因此,其低碳科技的專利庫存處於領先地位並不教人意外。由於資源匱乏,日本企業長久以來一直減低能源消耗及盡量提高能源效率;它們累積了全球最大的電池科技庫存,包括鋰離子電池(容量及耐用性遠遠較高)及所有其他固態電池。由於韓國及中國的同業加速創新,日本的挑戰在於如何迅速將這些科技商業化,以把握海外及本地的增長機會。

政府亦正在推動跨產業框架的科技發展。透過投資於科技創新,公司能夠改變其業務模式,繼而從可持續解決方案中獲得業務收入。

另一個領域是實現循環經濟的推動因素。日本設有嚴格法律來控制廢物,其廢物回收率冠絕全球;例如,塑膠回收率由2012年的80%增加至2021年的87%。2

圖4:按國家劃分的主要低碳科技專利持有者

4. 資產管理公司如何推動日本的減碳進程?

資產管理公司應繼續鼓勵其投資組合內的公司在營運業務時重視ESG因素。瀚亞透過積極參與及代理投票來實現此目標,兩者均是我們投資流程及盡責管理承諾的核心。我們亦會與被投資公司的管理層直接對話,以影響其可持續發展政策,並在實際可行的情況下盡快處理及/或糾正問題。

此外,倘若被投資公司因可能違反全球規範而被列入觀察名單,或被第三方研究機構評為存在「嚴重及最嚴重爭議」,其將會受到密切監控。我們的投資團隊定期與公司高層及董事會對話,以確保其意識到並願意及時解決問題。

圖5:日本偏好積極參與及股東行動的策略

5. 哪些行業提供最多ESG機會?

日本的綠色投資機會受到低估。上市股票的可持續投資範圍正在擴展。在此領域內,我們觀察到各種綠色商機,範圍涵蓋碳捕獲及儲存、氫、燃料電池等研發中的活動,以至電動車、可再生能源發電、能源效益、防止污染、廢物處理及管理、水處理及基建等已產生收入及利潤的活動。

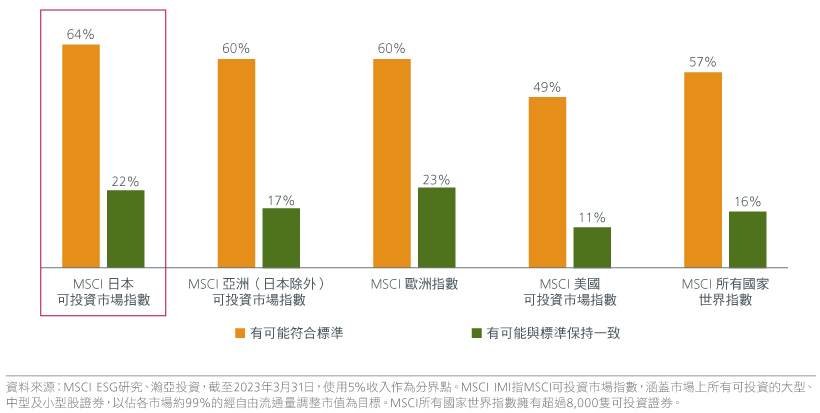

我們的投資團隊亦參考了歐盟的分類指引,以識別出潛在可持續投資機會。此框架幫助投資者識別及衡量在環境方面可持續的商業活動。根據一項分析,歐洲及日本公司的可持續商業活動參與比例最高,該分析的對象為超過5%收入在六個環境目標的其中兩個﹙即緩減氣候變化及適應氣候變化﹚符合歐盟分類標準及與該標準保持一致的公司。

圖6:按地區劃分有可能符合歐盟分類標準及/或與歐盟分類標準保持一致的公司百分比

6. 日本面對的最大挑戰是什麼?

核能是「環境」方面的未來方向,但公眾情緒卻反對核能。然而,俄烏戰爭、中美緊張局勢、中東不確定性等地緣政治風險可能會影響日本國內輿論,使其更加支持重啟閒置核電廠的計劃。但日本仍有重大障礙,導致這些核電廠難以重啟。

日本的山地地形貫穿所有四大島嶼,限制了日本增加可再生能源的能力。根據國際能源署的數據,為了到2050年實現碳中和的目標,日本需要進行大量投資,將氫能、燃料電池、碳捕獲及儲存等低碳科技、現有科技以及電動車、智能電網、能源儲存及機械人等基建商業化。

在政府、金融廳、東京證券交易所及機構投資者的努力下,日本近年在管治方面的進展顯著。儘管如此,日本目前的管治慣例仍無法與美國及歐洲同業相提並論,尤其是董事會架構(任期、多樣性、年齡及董事質素等)。

資料來源:

1 2018年至2022年的複合平均增長率以日本可持續發展論壇﹙JSIF﹚在2023年4月的數據為依據

2 Statista,2022年

本文件由瀚亞投資(香港)有限公司(「瀚亞投資香港」)編制,僅供數據參考。未經事先書面同意,不得翻印、刊發、傳閱、復制 或分派本文件全部或部份予其它任何人士。本文件並不構成任何證券之認購、買入或沽售的要約或建議。投資者未獨立核實本文件 內容前,不應採取行動。本文件所載任何意見或估算資料可能作出變更,恕不另行通告。本文件所載資料並未就任何人士的特定投 資目標、財務狀況或特殊需要作出考慮;因此,亦不會就任何收件人士或任何類別人士,基於本文件資料或估算意見所引致的直接 或間接損失作出任何擔保或賠償。過往表現,對經濟、證券市場或市場經濟走勢的預測、推斷、或估算,未必代表任何瀚亞投資香 港或瀚亞投資基金將來或有可能達致的表現。投資的價值及其收益,可跌亦可升。投資涉及風險,投資者或無法取回最初投資之金 額。瀚亞投資香港是英國Prudential plc. 的全資附屬公司。瀚亞投資香港和Prudential plc. 與一家主要在美國營運的Prudential Financial, Inc., 沒有任何關係。本文件由瀚亞投資(香港)有限公司刊發,並未經香港證監會審閱。